半导体行业电源管理芯片投资指南

?行业特点

与其他更新换代快的高科技领域不同,模拟芯片的产品寿命比较长,最长的可达20年。这因为电源管理芯片迭代慢,不追求先进制程,并且产品的技术指标要求相对稳定。

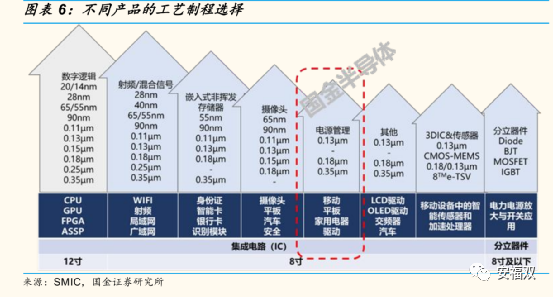

电源管理芯片大多数采用成熟制程。更高阶的工艺制程一般不能很好地改善标准芯片的性能,而是需要更多的设计和与之匹配的工艺,因此模拟电路一般不需要最先进的制程,目前以 8 寸产线为主,0.18um/0.13um 及以上的制程为主。

厂商随着产品数量的累加,收入将随着时间的推移不断增加。而且电源管理芯片下游应用领域广泛,产品较为分散,不大易受某个产业景气波动的影响, 这使得电源管理芯片公司增长较为稳定,能够产生相对更稳定的收入和财务指标。

电源管理芯片细分产品种类多,高度碎片化,因此小企业如果能专注某一个细分领域,做精做出特色,也有机会做大。而不是像数字芯片,赢家通吃,小厂商根本没机会。

电源管理芯片研发高度依赖资深工程师。因为模拟芯片设计的辅助工具少,可以借助的 EDA 工具远不如数字芯片设计多。而在设计中因技术特性的需要,常常需要考虑元器件布局结构和元器件参数的匹配形式。并且对于电源管理芯片这类模拟芯片,电路设计和制造工艺需要匹配,通常需要非常精确规格的输出信号,一般采用双极性 BiCMOS 和 BCD 制造,这种精度是电路设计和制造过程之间精心匹配的结果,没有“标准”的过程。前述多种因素使得电源管理芯片的研发高度依赖具有丰富经验的资深工程师,具有较高壁垒,产品的标准化程度较低。

因此,电源管理芯片企业具有更高的毛利率和净利率,虽然增长稳定,但是难以像数字芯片企业那样在某个阶段有爆发式的增长,更像是马拉松长跑选手。

电源管理芯片的市场空间大。电源管理芯片的国内市场空间约为 680 亿元,未来有望达到千亿级。

高壁垒,高毛利,高ROE,大空间,这决定了电源管理芯片是一个很好的赛道。行业内牛股迭出:

德州仪器,10年18倍,市值1634美金,折合万亿人民币市值。

芯源系统(NASDAQ:MPWR),10年20多倍。

亚德诺:10年16倍。

?成功的关键要素

产品数量多:下游需求高度碎片化,加上更新迭代速度较慢,电源管理芯片认证周期通常在1年以上,因此,越多可供销售的产品数量,就越有竞争力。

目前,全球龙头德州仪器有12.5万种产品,亚诺德4万种,圣邦股份1400多种,芯朋微500多种。

占据高端:电源管理芯片的工作电压依次为:工业级(800V-1200V)>汽车级(800V-1000V)>家电级(200V-650V)>消费电子级(3V-15V。)因此,产品技术附加值由高到低的领域依次为:工业级>汽车级>家电>消费电子级。全球龙头德州仪器、亚诺德的毛利率和净利率远高于国内同行,就是因为占据了工业和汽车类电源管理芯片的高端市场,竞争对手少,近乎垄断。

高强度研发投入:要有高端产品,要有多多的产品数量,自然离不开持续不断的高研发投入。成功的电源管理芯片企业,必然有重视研发的企业文化,研发人员数量多,研发费用高,研发人员薪酬高,这样才能保证企业有不断的新产品出来。

?竞争格局

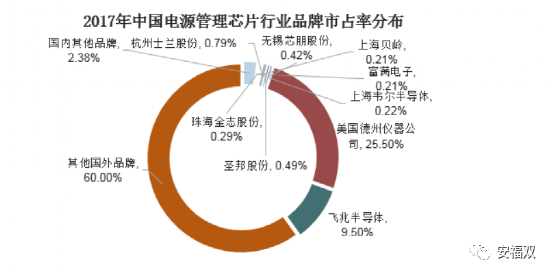

目前,国内电源管理芯片的大部分市场别德州仪器、亚诺德、英飞凌、意法半导体、安森美等国外企业占据。国内企业市场份额加起来不足20%,主要参与者是圣邦股份、芯朋微、士兰微、上海贝岭、富满电子、韦尔股份、全志科技、南麟电子等。因此,国产替代的空间巨大。

德州仪器、亚诺德等产品重心集中在附加值更高的工业和汽车领域,国内企业的产品则多用于附加值低的智能家电和消费电子市场。

德州仪器、亚诺德等龙头公司毛利率普遍在 60%以上,由于它们更高的研发和运营成本,使得当产品毛利率低于 50%时往往选择退出市场竞争。因此,在中低端市场,国内企业具有一定的市场空间。此外,国内企业贴近客户,可以做到更懂客户需求,更快的出产品,更好的售后服务,同时,价格也更优惠。

?投资策略

产品线越丰富越好,起码得在100个以上;

产品越高端越好:工业级>汽车级>家电>消费电子级;

能获得大客户认可的,尤其是苹果、华为这类顶级客户的;

研发费用越高越高,研发人员薪酬越高越好;

从表格中可以看出,圣邦股份无论从哪个方面都是佼佼者:产品数量最多,下游有较多的工业领域应用,进入华为供应链,研发人均薪酬高,研发费用仅次于士兰微(考虑到士兰微产品线非常多,如果单独比较电源管理芯片的话,圣邦股份肯定高于士兰微)。

财务指标也反映出圣邦股份的优秀:毛利率最高,ROE仅次于芯朋微,近三年复合增长率达到20%。

晶丰明源的下游主要是LED照明驱动芯片,市场竞争激烈,毛利率低;

上海贝岭产品线杂乱,最早上市,但不知道在干啥,混的很差,人员工资倒是挺高,可惜没出什么结果;

富满电子研发人员平均薪酬仅6万,研发人员总薪酬1000多万,实在寒碜,下游也都是竞争激烈毛利低的消费电子;

芯朋微专注电源管理芯片,产品不断往高端走,工业类产品已经占比12%,因此毛利率高,ROE高,值得关注;

士兰微的电源管理芯片仅占一小部分,而且采取了IDM的重资产模式,产品又低端,因而各项指标都最差,就是规模大。

南麟电子各方面规模最小,不过增速是最高的,也许有逆袭的机会,值得关注。

因此,国内上市企业中,投资价值最大的电源管理芯片企业是圣邦股份和芯朋微。

圣邦股份(SZ:300661)目前423.94亿市值,未来大概率到千亿市值;芯朋微(SH:688508)目前96.4亿市值,如果能强化研发,出好产品,进入工业大客户的供应链,未来也有机会到千亿市值。当然,这两个企业当前上百倍的市盈率,估值也不便宜。

【特别说明】文章中的数据和资料来自于公司财报、券商研报、行业报告、企业官网、公众号、百度百科等公开资料,本人力求报告文章的内容及观点客观公正,但不保证其准确性、完整性、及时性等。文章中的信息或观点不构成任何投资建议,投资人须对任何自主决定的投资行为负责,本人不对因使用本文内容所引发的直接或间接损失负任何责任。

图片新闻

技术文库

最新活动更多

-

即日-12.26立即报名>>> 【在线会议】村田用于AR/VR设计开发解决方案

-

1月8日火热报名中>> Allegro助力汽车电气化和底盘解决方案优化在线研讨会

-

1月9日立即预约>>> 【直播】ADI电能计量方案:新一代直流表、EV充电器和S级电能表

-

即日-1.14火热报名中>> OFweek2025中国智造CIO在线峰会

-

即日-1.20限时下载>>> 爱德克(IDEC)设备及工业现场安全解决方案

-

即日-1.24立即参与>>> 【限时免费】安森美:Treo 平台带来出色的精密模拟

推荐专题

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论