国产CPU龙芯中科科创板IPO获受理

营收表现

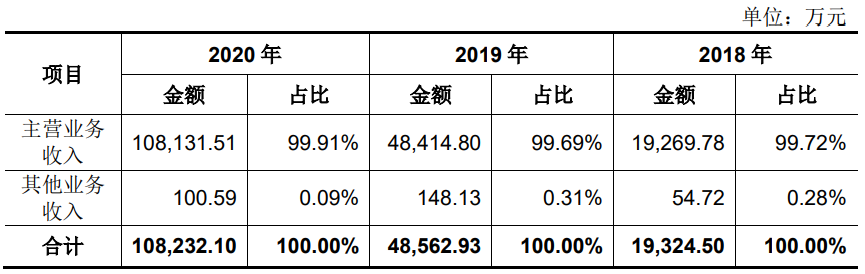

报告期内,公司营业收入情况如下:

(招股书截图)

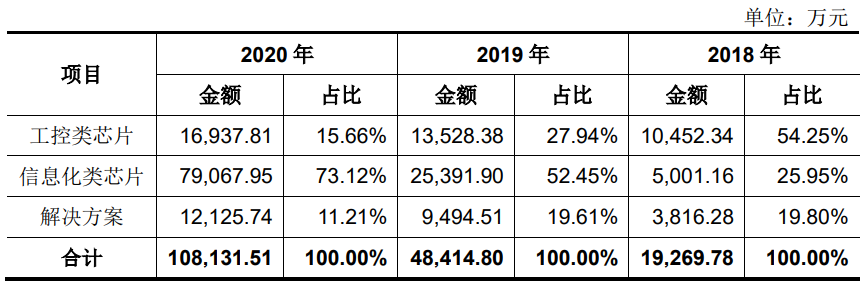

报告期内,公司主营业务收入按产品分类构成情况如下:

(招股书截图)

工控类芯片产品主要包括龙芯 1 号系列芯片、2 号系列芯片、3 号系列芯片(工业级)以及配套芯片等,主要应用于交通、能源、金融、电信等行业;信息化类芯片产品主要包括龙芯 3 号系列芯片(商业级)以及配套芯片等,主要应用于桌面、服务器等;解决方案系公司基于龙芯芯片提供的各类开发板及基础软硬件模块,并提供完善的技术支持与服务。

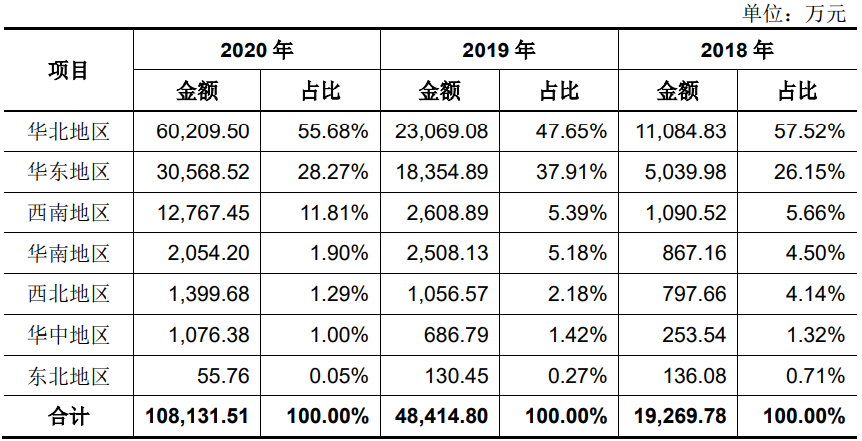

报告期内,公司主营业务收入按市场区域分类如下所示:

(招股书截图)

报告期内,公司主营业务收入主要来自于华北地区和华东地区。报告期各期,华北和华东地区销售占比合计均超过 80%。报告期内,公司在太原、合肥、南京、成都等地成立子公司,辐射周边地区的推广与销售,进一步巩固公司在华北、华东地区影响力的同时,向西南地区等地扩展。

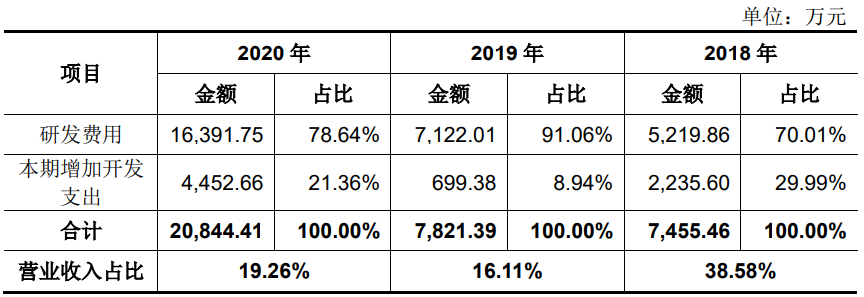

研发投入

报告期内,公司研发投入构成的情况如下:

(招股书截图)

报告期内公司始终保持大额的研发投入,通过持续的研发投入以及多年的技术积累,公司在通用芯片设计等方面已经形成较强的技术领先优势。公司重视产品研发,并持续地进行研发投入,以保持公司技术前瞻性、领先性和核心竞争优势,报告期内,公司研发费用持续增加。2019 年、2020 年,公司研发费用同比增长 36.44%、130.16%,2020 年研发费用较前期增加较明显,主要原因为:2019 年,研发活动主要围绕 2018 年上市的系列芯片的工艺改进和技术迭代开展;2019 年公司 3A4000 系列芯片上市后,2020 年公司进一步加大研发投入,扩大研发领域,在深入研究下一代桥片、下一代 3A5000 系列芯片以及配套芯片的同时,对 3A4000 系列芯片在各领域的应用和产品适配性等方面进行研发,因此 2020 年研发费用增幅较大。

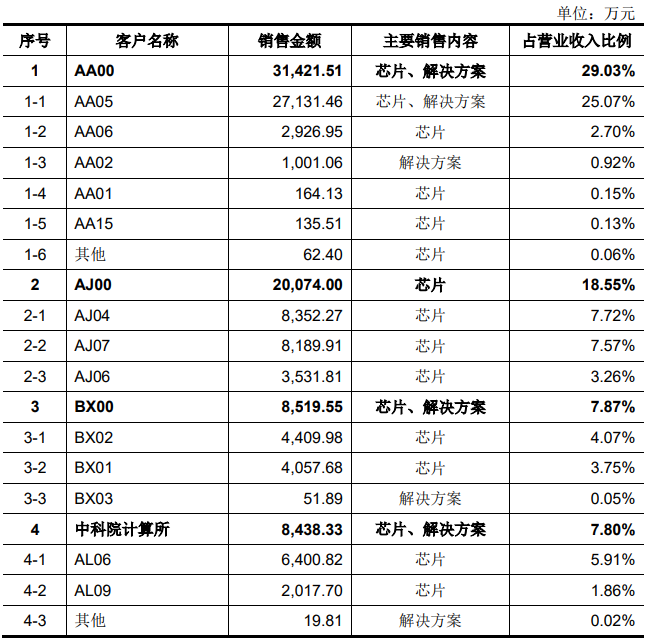

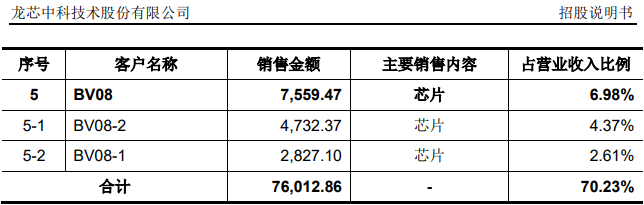

客户集中度较高存风险

2020 年,公司前五名客户销售情况如下:

(招股书截图)

报告期内,公司前五大客户收入合计占营业收入的比例分别为 75.19%、67.92%、70.23%,下游客户集中度相对较高。未来公司客户集中度可能仍会保持在较高水平,如果公司主要客户群的经营状况、采购战略发生重大不利变化,或由于公司研发失败等自身原因流失主要客户,将可能会对公司经营产生不利影响。

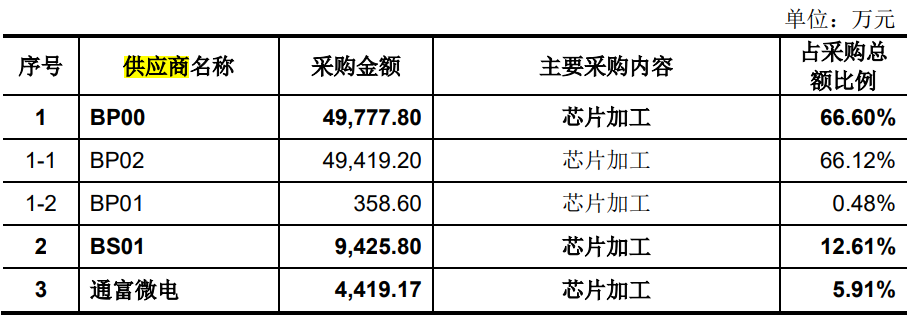

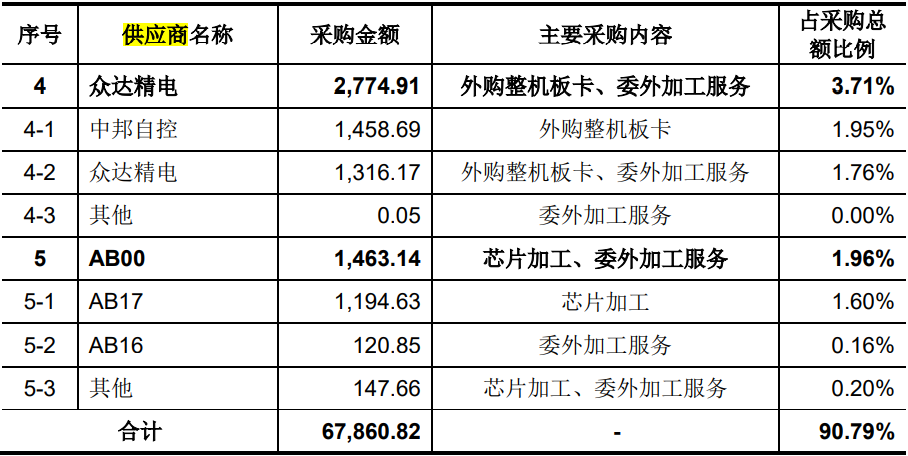

供应商集中度较高存风险

2020 年,公司前五名供应商采购情况如下:

(招股书截图)

公司经营目前主要采用 Fabless 模式,为集成电路设计企业常用模式。报告期内,公司主要负责芯片的设计工作,生产性采购主要包括芯片加工服务及电子元器件等原材料采购。2019 年、2020 年,公司的主力芯片产品的芯片加工服务主要委托 BP00 进行,采购金额占比超过 50%。尽管公司已经与行业内原材料及外协加工供应商建立了长期合作关系,但是未来若国际政治经济局势剧烈变动或供应商产能紧张加剧,芯片加工服务的供应可能无法满足公司需求,公司将面临采购价格上涨或供货周期延长的风险,对公司生产经营产生一定的不利影响。

图片新闻

技术文库

最新活动更多

-

即日-12.26立即报名>>> 【在线会议】村田用于AR/VR设计开发解决方案

-

1月8日火热报名中>> Allegro助力汽车电气化和底盘解决方案优化在线研讨会

-

1月9日立即预约>>> 【直播】ADI电能计量方案:新一代直流表、EV充电器和S级电能表

-

即日-1.14火热报名中>> OFweek2025中国智造CIO在线峰会

-

即日-1.16立即报名>>> 【在线会议】ImSym 开启全流程成像仿真时代

-

即日-1.20限时下载>>> 爱德克(IDEC)设备及工业现场安全解决方案

推荐专题

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论