中国半导体IP之王,芯原股份能否扭亏为盈?

巨额研发渐显规模效应

芯片服务前景广阔,但真正做起来,绝非易事。从芯原这些年业绩中,我们便可看出其经营之难处。

2016至2019年,芯原营收从10.8亿上升至13.4亿元,呈上升态势。但逐年来看,其业绩却仍有波动。其中,2018年公司营收下滑2.08%。而从利润端看,尽管亏损有大幅收减态势,但至2019年,净利润仍为亏损4117万。

循着利润追溯到毛利率,我们发现,占芯原收入70%左右的定制化服务,其毛利率不到20%。IP授权业务尽管毛利率在90%以上,但占比依然不高。

追溯业绩波动背后的根源,不难推测,芯原的定制化服务,还在规模效应释放前夕。为了打入优势客户群体,芯原会承接很多难度大、耗时长的项目,并适当让利,以积累客户资源。与世芯、创意电子等起步早的台湾厂商相比,芯原人工成本更高,表明其仍处于不断培养项目经验的过程中。

同时,晶圆厂中立的立场,令其更“亲近”客户,却无法通过战略投资、集中采购等方式,在单一供应商内实现规模效应,从而节约采购成本。

因此,在定制服务这一块,要想实现营收和利润的稳定增长,唯有培养起广泛的客户网络,等待真正的规模效应释放。而这一过程并非一朝一夕,仍需芯原一步一脚印地积累沉淀。

另一面,在IP授权业务上,芯原毛利率虽然高达90%以上,但规模不大,占公司总营收不到1/3。因此,芯原IP业务虽然排名全球第六,但与全球第一的ARM 44.7%的强大市占率相比,芯原市占率仅为1.8%。

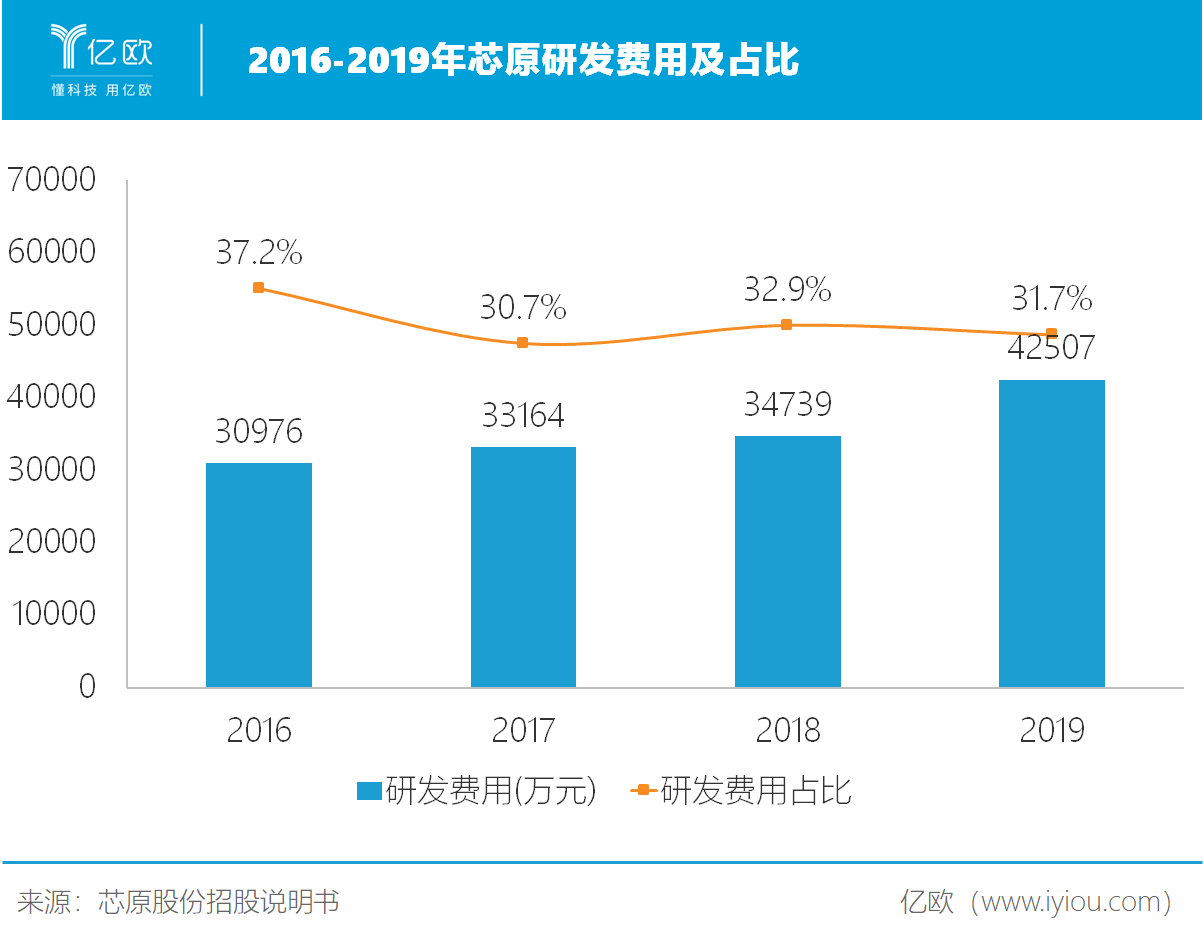

每一个“爆款”芯片IP背后,都是长年累月的研发积累。从芯原的研发费用中,我们看到了其IP培育过程是多么艰辛。每年,公司要投入3亿元以上用于研发,占其总营收的30%以上。如此巨额研发投入,无论是绝对值还是占据营收比例的相对值,都在整个A股市场中名列前茅。

未来,芯原披露还将投入3.7亿元,用于IP研发,并择机运用投资或并购手段,持续扩大IP资源库,向顶尖IP厂商看齐。

三次全球半导体行业大转移,凸显芯片产业链分工趋势。在芯片设计环节“外包”大浪潮下,芯原以国际领先技术和独特的服务模式立于潮头,受到英特尔、谷歌、华为等顶级客户青睐。然而,定制服务规模化谈何容易,技术IP培养亦非一朝一夕。假以时日,芯原股份有望厚积薄发,成为全球顶级芯片设计服务商。

图片新闻

技术文库

最新活动更多

-

即日-12.26立即报名>>> 【在线会议】村田用于AR/VR设计开发解决方案

-

1月8日火热报名中>> Allegro助力汽车电气化和底盘解决方案优化在线研讨会

-

1月9日立即预约>>> 【直播】ADI电能计量方案:新一代直流表、EV充电器和S级电能表

-

即日-1.14火热报名中>> OFweek2025中国智造CIO在线峰会

-

即日-1.16立即报名>>> 【在线会议】ImSym 开启全流程成像仿真时代

-

即日-1.20限时下载>>> 爱德克(IDEC)设备及工业现场安全解决方案

推荐专题

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论