8英寸晶圆供不应求,18英寸晶圆仍在路上

前言:

8英寸晶圆被认为是落后产线,更关注12英寸晶圆产线的建设和量产。然而,就是这一比12英寸晶圆“古老”多年的产品,目前其产能依然很紧张。

供不应求的8英寸晶圆与逐年下滑的生产线

目前全球代工厂产能爆满,台积电、三星、联电、世界先进、中芯国际等纯代工厂稼动率保持高水位。

IDM厂商如华润微、士兰微等8寸及8寸以下亦满载。产业链订单溢出,展望Q4仍然供不应求。

模拟芯片应用需求强劲,特别是随着物联网、5G及新能源汽车的逐步落地,对功率器件(以IGBT和MOSFET为主),以及CIS传感器、OLED面板驱动IC,以及TWS耳机蓝牙芯片的需求相当强劲,给了8英寸晶圆更多的商业机遇。

同时,在从6英寸转向8英寸过程中,部分IDM的主要产能专注于12英寸线,没有额外增添8英寸线,这样就不得不将8英寸产品外包。

因此,大部分IDM扩产幅度比需求增长幅度低,外包的比例会越来越高,这样就加剧了代工厂订单供不应求的局面。

而恰恰相反,近年来8英寸晶圆厂和产线数量的正在逐渐下滑。

1990—2023年8英寸晶圆的前世与未来

1990年IBM联合西门子建立第一个8寸晶圆厂之后,一度成为业内先进标准,8寸晶圆厂迅速增加。

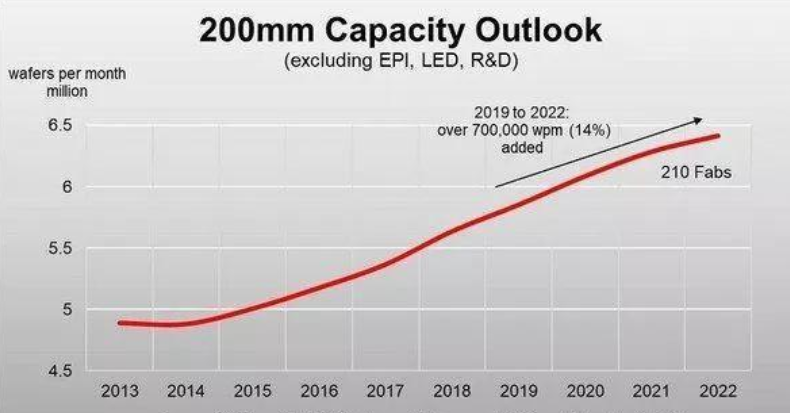

根据SEMI报告的数据,全球8英寸晶圆产线的数量在2007年达到199条登顶,随后就已经开始逐渐下降,到2015年时只有178条,因此相关市场早就出现过供应紧张状态。

2015年之后,随着物联网体系逐渐成熟铺开,随处可见的智能产品不仅带来了MCU的需求,而且带来了电源芯片、指纹识别产品的增长,同时工业、汽车电子应用需求也大幅攀升,8英寸产品线供需出现逆转。

2018年开始出现了8英寸晶圆产能紧缺的情况,主要是手机多摄像头、指纹等带动CMOS图像传感器、指纹识别芯片等需求提升。

到2020年,5G手机、汽车、物联网等渗透率快速提升,使得功率、电源管理、功率器件等需求大增;加上疫情驱动在家办公、在线教育等需求增加,使得笔记本、平板等电子产品需求增长,从而拉动驱动IC芯片、分离式元件及其他半导体元件需求增长。

8英寸晶圆代工商产能紧张的状况,可能会持续到2021年,代工商也在考虑提高明年的代工报价。

在可预见的未来,预计8英寸设备的业务将持续增长。因此这一轮8英寸产能扩张,可能比目前很多报道中预测的2021年4到5月的周期要长得多。

根据SEMI报告的数据,到2020年年底,8英寸产线数量将恢复性增长到191条,相当于2008年时的业界水平。

而到2021年年底,将继续增长到202家,这将超过2007年199条的历史记录。

根据超越摩尔领域的预测,8英寸晶圆需求的扩张从2017年开始,将至少持续到2023年。

“落后的”8英寸与“本该主流”的12英寸

8英寸晶圆代工产能紧张,本质上是近年来工业物联网、汽车互联网和新能源等诸多领域共同发力的结果。

与其说8英寸产线的主要优势是初始的投资成本低,不如说是当前的折旧费用低。而高端制程产线大多是近年建成,近期折旧费用负担很高,要等折旧期到尾声后,盈利水平优势才能凸显出来。

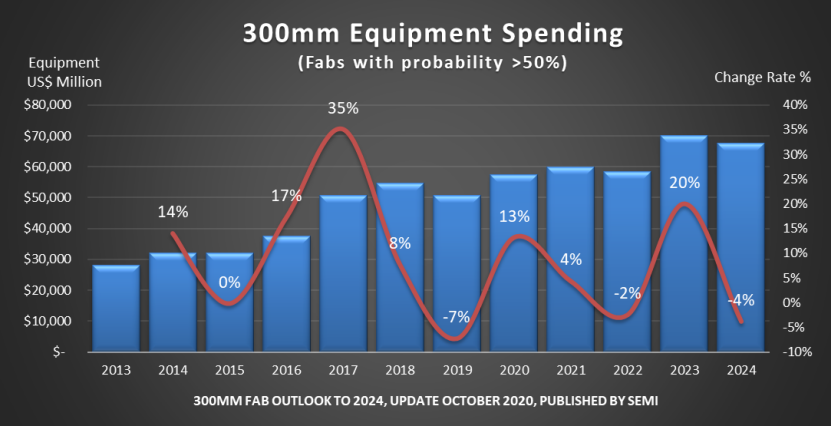

当然更深入的原因是,8英寸转向12英寸生产线并不容易。12英寸晶圆厂进入门槛高,参与厂家数量较少。

12英寸晶圆厂要求代工企业厂房洁净室清洁度及设备的设计精密度要求很高,初期投资及后续研发投入巨大,百亿美元方能达到有效竞争水平。

因此,尽管12英寸晶圆市场高速增长,但直接参与竞争的企业数量少。

同时,产品制程尺寸的减少,会导致漏电量的增加,因此电源电池类应用制程通常会选择8英寸产品,其他例如MEMS感应器、LED照明等产品线上,8英寸的相对优势也较大。

18英寸晶圆一直“被出现”却仍在路上

对更大晶圆尺寸的资本投入正在大幅增长,这为更弱小的玩家设置了进入壁垒。

大约有130家公司拥有6英寸晶圆厂,而拥有8英寸晶圆厂的公司不到90家,拥有12英寸晶圆厂的公司只有24家。

设备市场也越来越集中,前10家供应商所占据的市场份额已经从90年代的60%增长到了2000年代的75%以上。

由于纳米技术的物理极限和技术进步放缓,为了降低成本,增大晶圆尺寸是不可避免的替代选择。

尽管12英寸晶圆是为了维持短期内的成本下降而提出的一种妥协方案,但推迟决策很可能将让损失更大。

随着成本下降和技术进步的速度放缓,摩尔定律仍然顶着成本持续下降进而降低平均销售价格的压力。

新的晶圆尺寸平台允许设备供应商和IC制造商采用先进的工艺技术和工具设计,以提高生产率。

从6英寸到8英寸只花了大约6年时间,而从6英寸到12英寸则用去了近10年时间。

当前一代晶圆变成主流,支持了大约40%的总产能时,新一代晶圆就会开始。因此,现在研发18英寸晶圆平台并不是太早。

事实上,对已有的技术和平台而言,持续提升生产率是确定无疑的,尽管在新的晶圆厂架构中实施新的生产观念和工具要更有成本效益。

终端市场的价格压力将会向上传递给制造商和供应商。反过来,无效的生产过程和高成本又会向下传递给买家和终端市场,18英寸完全可以改善产业链的成本状况。

总而言之,18英寸一代对整体行业成本下降而言是积极的,而且可以有效地补偿由于技术发展减速所导致的成本增长。

但是,尽管从12英寸转至18英寸晶圆面积可多出1.25倍,但因为投入研发和盖厂费用飙升,估计一座12英寸厂成本约25亿美元,但18英寸厂要100亿美元起跳,让厂商踌躇不前。

目前市场上PC已经饱和,手机也接近饱和,新的应用如IOT等还相对较弱。在整个半导体业不景气时,巨额投资月产几万片18英寸的晶圆厂,如何消化产能也是个很现实的问题。

也许,真的要等到摩尔定律走到物理极限和遍地都是机器人的时代,18英寸晶圆才能真正转正。

结尾:

在这样的行业形式下,中国的IDM、Fabless、Foundry都在从8英寸晶圆市场获益,同时也是推动该市场火热的重要动力。

长期来看,8英寸晶圆依然占据着有利的位置,尤其是在成本与技术成熟度方面,而异构整合,以及新晶圆材料的导入,使8英寸晶圆可以拥有更好的定制化能力,发展前景是乐观的。

图片新闻

技术文库

最新活动更多

-

即日-1.16立即报名>>> 【在线会议】ImSym 开启全流程成像仿真时代

-

即日-1.20限时下载>>> 爱德克(IDEC)设备及工业现场安全解决方案

-

即日-1.24立即参与>>> 【限时免费】安森美:Treo 平台带来出色的精密模拟

-

即日-1.31立即参与>>> 【限时免费下载】村田白皮书

-

即日--2.7了解详情>> 【森海塞尔】TeamConnect系列产品——提升视听之体验,塑造音频之未来

-

限时免费立即试用>> 燧石技术,赋光智慧,超越感知

推荐专题

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论