美光:涨价也撑不住厚厚的期待

美光(MU.O)于北京时间 2024年6月27日早的美股盘后发布了2024财年第三季度财报(截止 2024年5月),要点如下:

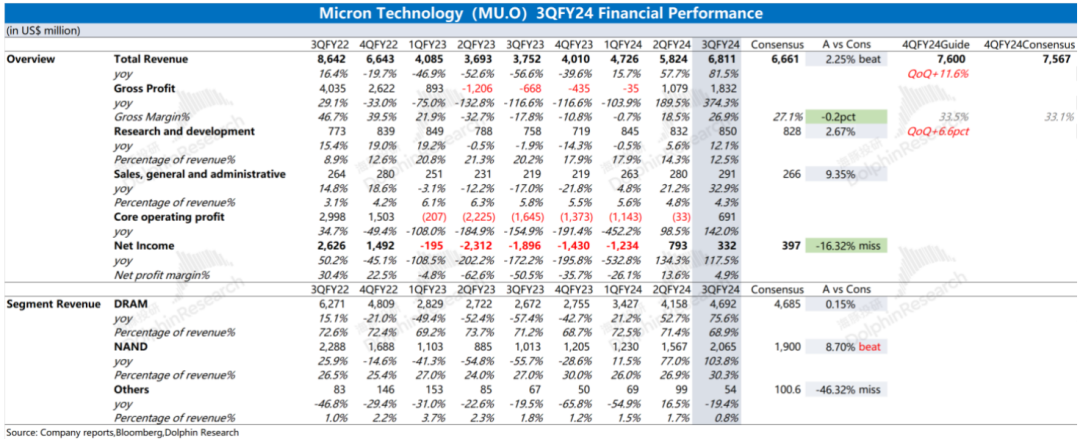

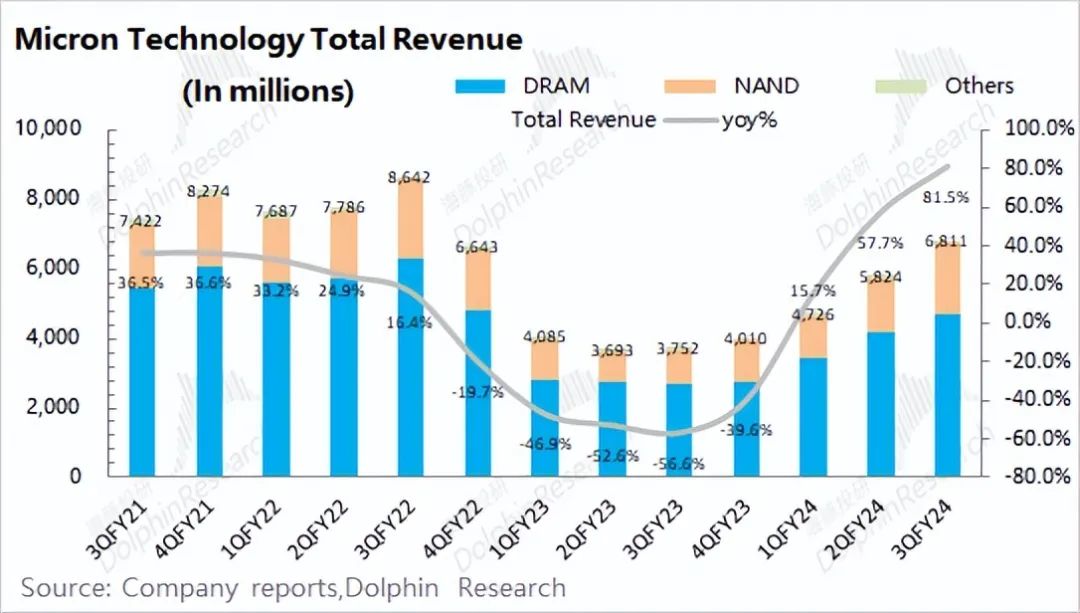

1、总体业绩:收入&毛利率,如期回升。美光公司2024财年第三季度总营收68.11美元,同比上升81.5%,略好于市场预期(66.61亿美元)。本季度收入加速回升,主要是受公司核心业务DRAM和NAND业务增长的拉动。美光公司在2024财年第三季度实现净利润3.32亿美元,继续保持盈利状态。在剔除非经营性项目影响后,公司本季度核心经营性利润在毛利率的影响继续回升。

2、分业务情况:DRAM和NAND,产品涨价两成。DRAM和NAND构成了公司99%的收入来源,而本季度两项业务都有明显的回暖。细分来看,公司本季度DRAM和NAND的增长,主要得益于存储行业的整体好转,两类产品价格端本季度都有两位数的环比提升。

3、下季度展望:2024财年第四季度营业收入为74-78亿美元(同比提升89.5%),基本符合市场一致预期(75.7亿美元);季度毛利率(GAAP)为32.5%至34.5%,毛利率环比继续提升,符合市场一致预期(33.5%)。

海豚君整体观点:

美光本季度财报,整体符合市场预期。收入和毛利率的继续回升,主要是存储行业面转好,带动DRAM和NAND产品涨价。公司本季度产品出货量变化不大,价格上涨是业绩回升的主要因素。剔除非经营面影响,公司本季度经营性利润已经保持在盈利状态之上。随着产品价格上涨,公司业绩有望继续提升。

结合公司给出的下季度指引,2024财年第四季度营业收入为74-78亿美元(同比提升89.5%),符合市场一致预期(75.7亿美元);季度毛利率(GAAP)为32.5%至34.5%,符合市场一致预期(33.5%)。海豚君认为在存储价格上涨的情况下,公司下季度业务有望如期提升。

虽然美光在业绩端仍将继续向好,但同时公司也并未给出更强的预期,这一定程度影响了市场的信心。在HBM的需求刺激以及AI PC、AI phone的带动下,市场原本对公司期待不断提升。而公司对下季度DRAM和NAND的预期出货量都看不到明显增长,仅仅明确提示了HBM的需求较好。

综合来看,存储本身具有周期性。受益于存储产品涨价的影响,美光的业绩仍将继续向好。同时在AI服务器对HBM的需求带动下,也已经将美光股价带到了新高。而随后美光股价继续走高,其中一部分是AI PC及AI phone给市场带来了内存升级的期待,但这当前还未对需求端产生明显影响。

从本季度财报及公司预期来看,美光公司仍将落脚于“存储周期+HBM”这两部分。虽然HBM能带来阶段性的成长看点,但存储行业仍难以脱离周期属性。从估值中枢来看,现在的股价中已经包含了市场过多方面的期待,然而公司当前的业绩和预期恐怕难以支撑起来。

以下是具体分析

一、总体业绩:收入&毛利率,如期回升

1.1营业收入

美光公司2024财年第三季度总营收为68.11亿美元,同比增长81.5%,略好于市场预期(66.61亿美元)。本季度收入端继续回升,主要是受公司核心业务DRAM和NAND业务增长加快的带动,其中存储价格的提升是主要推动力。

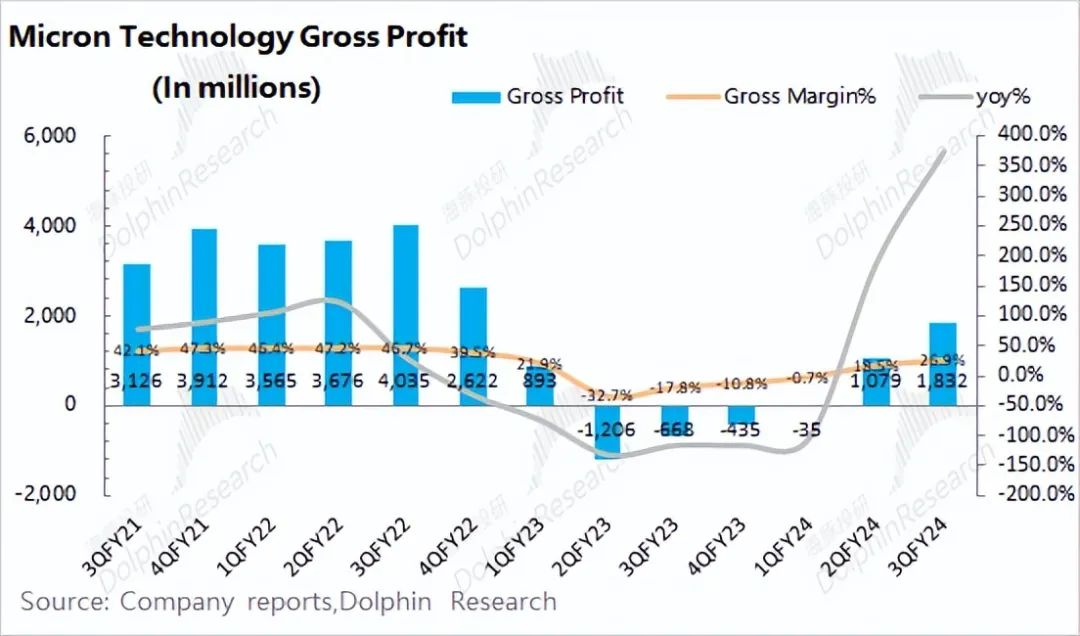

1.2毛利情况

美光公司2024财年第三季度实现毛利18.32亿美元,季度毛利继续提升。

其中公司本季度毛利率为26.9%,毛利率端的回升主要是由产品价格上涨和产品组合的推动。结合公司当前存货仍有85.12亿来看,虽然绝对值有所提升,但存货周转有所加快,这也推动了毛利率的回升。

1.3经营费用

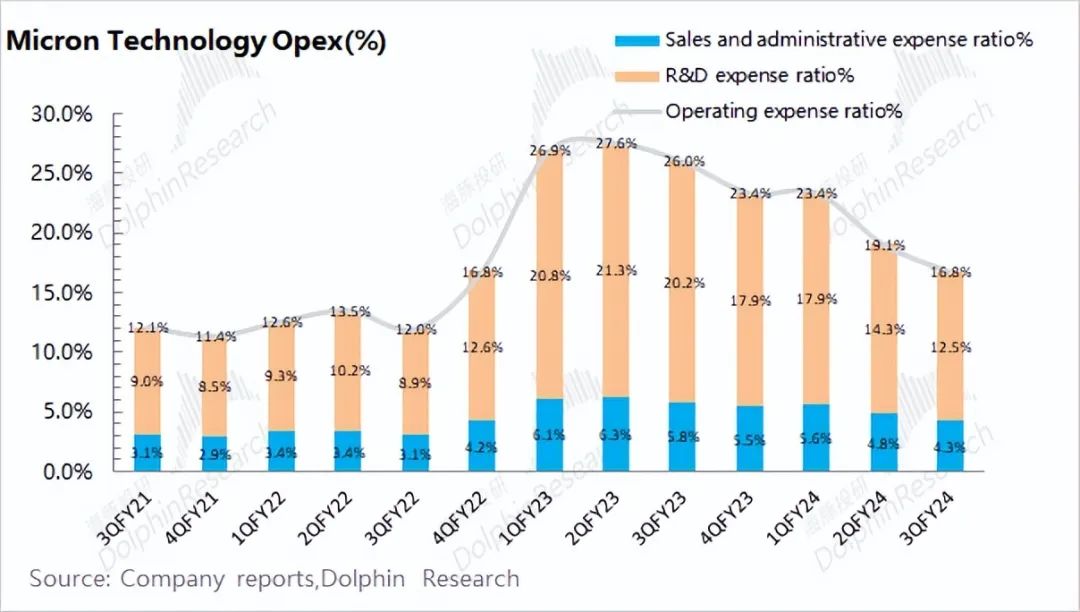

美光公司2024财年第三季度经营费用11.41亿美元,同比增长16.8%。本季度经营费用率稳定在16.8%。

其中分项费用来看:

1)销售及行政费用:本季度为2.91亿美元,同比增长32.9%。销售及行政费用率为4.3%,同比下降1.5pct,占比提升主要是营收端提升导致。销售费用和营收表现有一定的关系,而行政费用相对刚性;

2)研发费用:本季度8.50亿美元,同比增长12.1%。研发费用是公司经营费用端的最大来源,本季度研发费用率下滑至12.5%,收入回升拉低了研发费用的占比。公司作为科技公司,对研发能力更为重视,公司研发费用整体相对平稳。

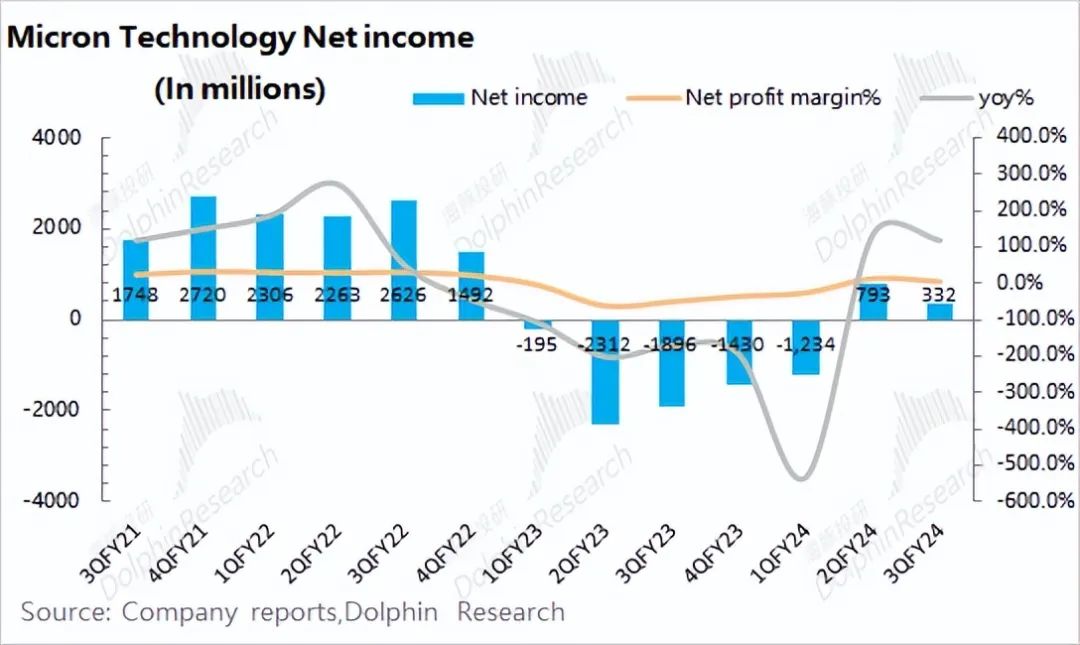

1.4净利润情况

美光公司2024财年第三季度实现净利润3.32亿美元,略低于市场预期(3.97亿美元),是受经营费用端超预期增加的影响。而在本季度,公司净利率为4.9%,继续维持盈利的状态。

虽然在数据上,公司本季度净利润有所下滑。但如果剔除非经营性项目的影响,公司本季度在毛利率提升的影响下,公司经营性利润和利润率均是回升的。

二、分业务情况:DRAM和NAND,产品涨价两成

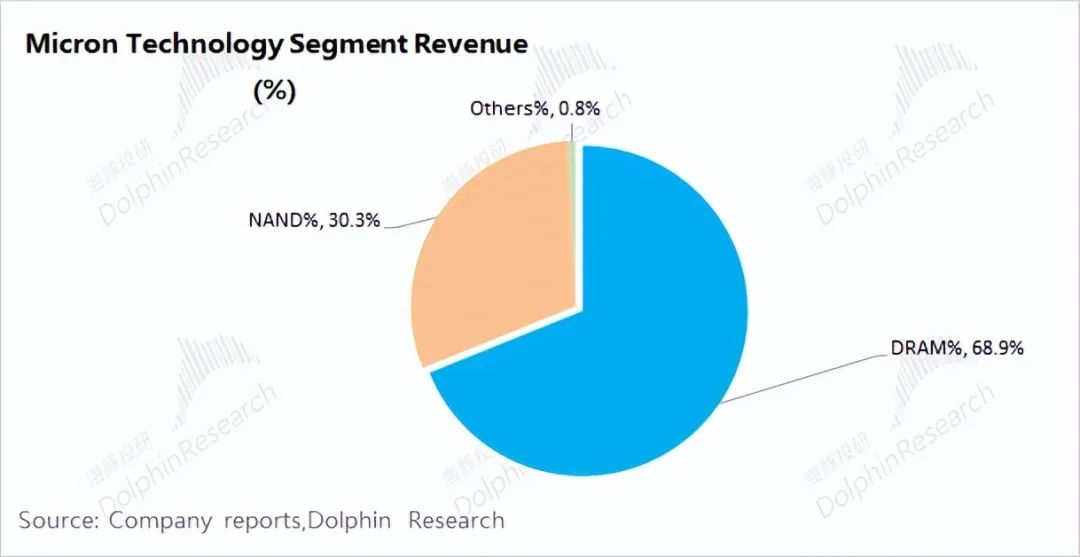

从此前海豚君的美光深度看《美光:存储芯片大厂冬天熬完了吗?》,公司最大的收入来源就是存储芯片。从最新的财报看, DRAM和NAND仍然是公司最重要的收入来源,两者合计占比达到99%。因此对美光业务的变化,主要看DRAM和NAND业务的情况。

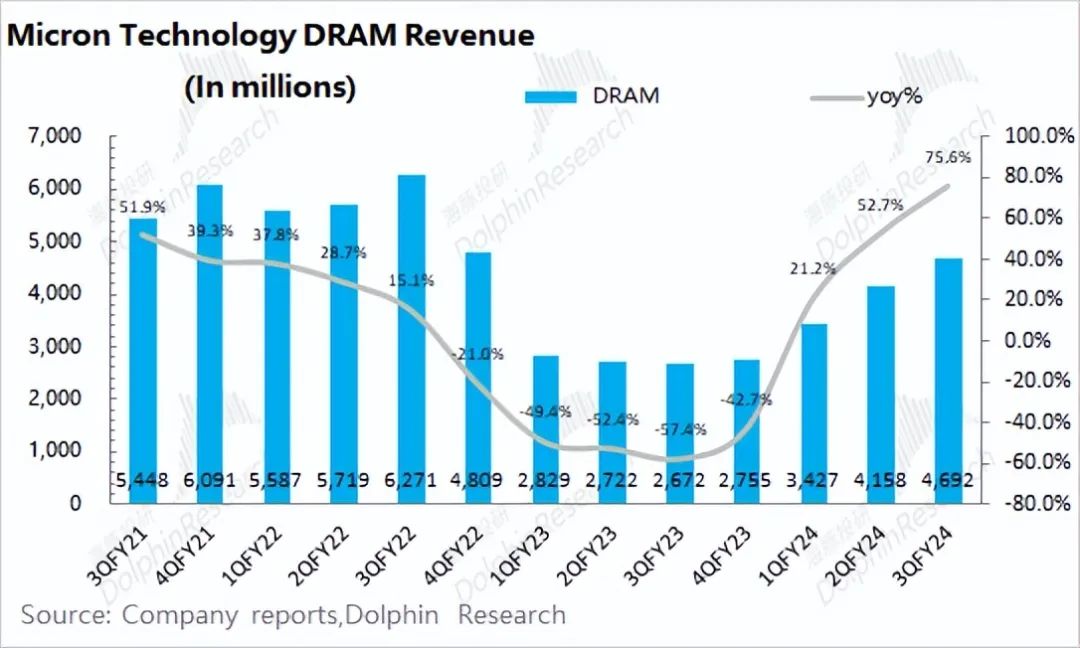

2.1DRAM

DRAM是公司最大的收入来源,占比达到近7成。而本季度公司DRAM业务收入回升至46.92亿美元,同比上升75.6%。这主要是在行业回暖的影响下,公司DRAM产品价格回升的带动。

本季度美光公司DRAM业务环比增长13%,其中出货量约有中个位数的下降,而价格端大约有20%的回升。

海豚君认为本季度DRAM行业有所回暖,产品报价整体有一定的提升。以DDR4 8G(1G*8)3200Mbps为例,产品报价已经从2023年9月的低点1.4美元,回升至今的1.74美元附近。

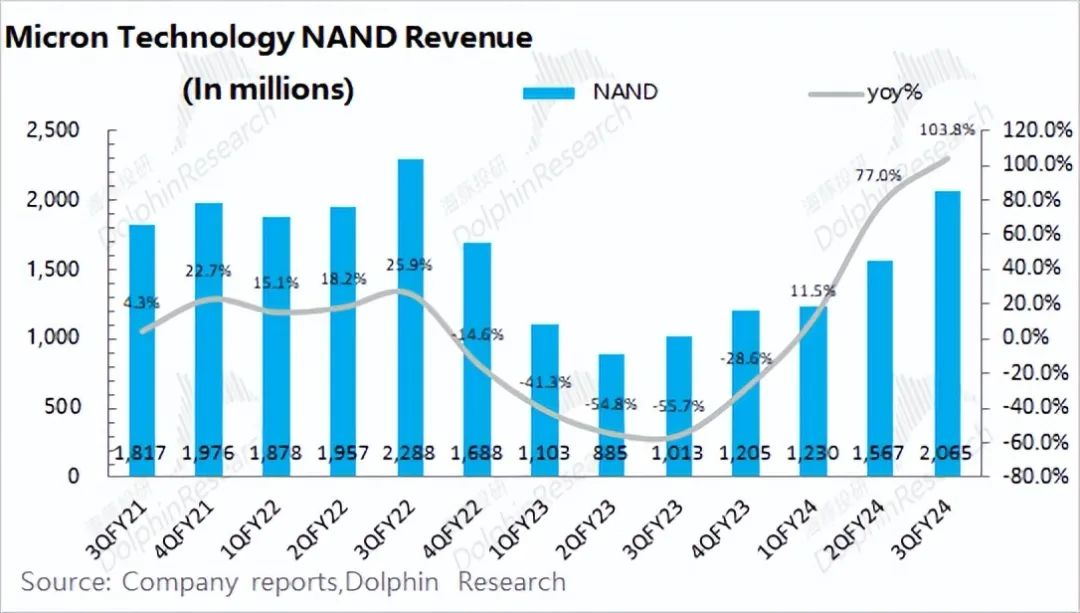

2.2NAND

NAND是公司第二大收入来源,占比达到3成。而本季度公司NAND业务收入为20.65亿美元,同比提升103.8%。本季度NAND的增长幅度大于DRAM,主要是受量价齐升的影响。

本季度美光的NAND业务环比增长32%。其中本季度NAND的出货量有高个位数的提升,同时公司NAND产品均价上涨也有20%左右。

原文标题 : 美光:涨价也撑不住厚厚的期待

图片新闻

技术文库

最新活动更多

-

即日-12.26立即报名>>> 【在线会议】村田用于AR/VR设计开发解决方案

-

1月8日火热报名中>> Allegro助力汽车电气化和底盘解决方案优化在线研讨会

-

1月9日立即预约>>> 【直播】ADI电能计量方案:新一代直流表、EV充电器和S级电能表

-

即日-1.14火热报名中>> OFweek2025中国智造CIO在线峰会

-

即日-1.20限时下载>>> 爱德克(IDEC)设备及工业现场安全解决方案

-

即日-1.24立即参与>>> 【限时免费】安森美:Treo 平台带来出色的精密模拟

推荐专题

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论