深陷“增收不增利”怪圈,希荻微能如愿科创板上市吗?

01

科技板转科创板

根据招股说明书显示,希荻微于2012年成立,主营业务为包括电源管理芯片及信号链芯片在内的模拟集成电路产品的研发、设计和销售。希荻微主要产品涵盖DC/DC芯片、超级快充芯片、锂电池快充芯片、端口保护和信号切换芯片等,目前主要应用于手机、笔记本电脑和汽车电子领域,同时可广泛应用于可穿戴设备、物联网设备、智能家居等领域,未来还将进一步拓展至数据中心、服务器、存储设备、通信及工业设备等领域。

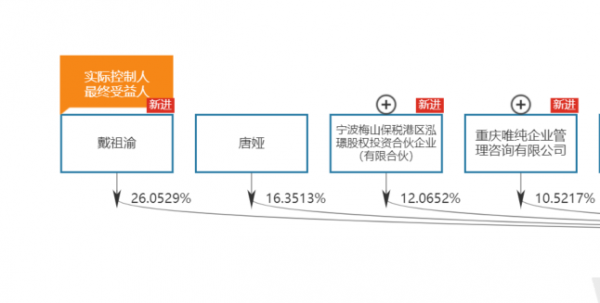

据Wind显示,希荻微的四名主要创始人均是来自于美国硅谷飞兆半导体一个合作多年的团队。上市前股东共计64位,其中,戴祖渝是希荻微最大的持股股东,持有26.0529%的股份,为希荻微实际控制人,唐娅持有16.3513%的股份和宁波梅山保税港区泓璟股权投资合伙企业(有限合伙)持有12.0652%的股份,分别位列希荻微第二大和第三大股东,重庆唯纯企业管理咨询有限公司持有10.5217%的股份,为希荻微第四大股东。

数据来源:Wind金融终端。

值得注意的是,希荻微曾于2016年1月在科技板挂牌,但2020年8月在广东股权交易中心股份有限公司(“广东股权交易中心”)终止挂牌。

广东股权交易中心于2016年1月12日出具《关于同意广东希荻微电子有限公司进入科技板的通知》(粤股交发[2016]15号),接受希荻微在广东股权交易中心科技板挂牌,企业简称:广东希荻,企业代码:230047。

但时隔4年,广东股权交易中心于2020年8月13日出具《关于广东希荻微电子有限公司终止挂牌的公告》,同意希荻微自2020年8月13日起在广东股权交易中心终止挂牌。

此时有人可能在想,是因为希荻微违反相关法律法规导致此次终止挂牌吗?

但答案是否定。根据广东股权交易中心出具的证明,希荻微在挂牌展示期间不存在违反其相关业务规则的情形,未受到任何形式的处罚,发行人挂牌期间不存在公开发行、变相公开发行及交易行为。

希荻微或为第一家由科技板转科创板的公司。

02

深陷“增收不增利”怪圈

根据招股说明书显示,希荻微2018~2020年营收分别为6,816.32万元、1.15亿元和2.28亿元,2019~2020年营收增长率分别为69.12%和98.26%;同期净利润分别为-538.40万元、-957.52万元和-1.45亿元,合计亏损1.59亿元。

此外,截至2020年末,希荻微未分配利润金额为-7,252.47万元,存在累计未弥补亏损。

数据来源:希荻微招股说明书。

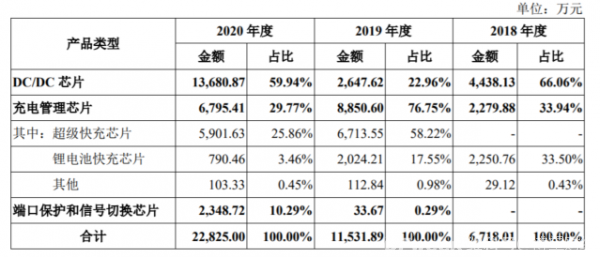

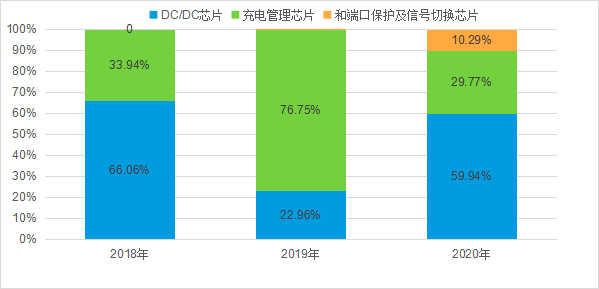

根据招股说明书显示,2020年希荻微DC/DC芯片、充电管理芯片和端口保护及信号切换芯片业务收入分别为13680.87万元、6795.41万元和2348.72万元,分别占营业总收入的59.94%、29.77%和10.29%。

数据来源:希荻微招股说明书。

值得注意的是,2019年希荻微DC/DC芯片业务收入远小于充电管理芯片业务收入,但2018年和2020年DC/DC芯片业务收入又反超充电管理芯片业务收入;此外,2019年希荻微新增端口保护及信号切换芯片业务,并且该业务于2020年规模扩大明显。

数据来源:希荻微招股说明书。

从上述数据可以明显看出,希荻微收入来源较为单一,虽2019年收入结构调整,同时新增端口保护及信号切换芯片业务,但2020年收入结构与2018年类似。整体来看,希荻微主要依赖DC/DC芯片和充电管理芯片业务,上述两项业务收入合计占营业总收入的89%以上,收入结构仍有待改善。

招股说明书中指出,“公司为保持技术与产品的市场竞争力,研发费用持续增长,2018年度、2019年度和2020年度,公司剔除股份支付费用后的研发费用分别为1,398.58万元、3,136.96万元和7,924.21万元,占营业收入的比例分别达到20.52%、27.20%和34.70%,呈较快上涨趋势。

未来,随着公司在模拟芯片领域的持续深耕,公司需要对技术和产品研发投入更多资源,如果公司对未来研发方向判断出现重大失误,则将导致公司经营面临一定风险。”

希荻微2020年业务收入仍主要依赖单一业务,收入不稳定系数较高,叠加研发费用的持续、快速的增长,进一步侵蚀利润,最终导致其持续亏损,且亏损额扩大,陷入“增收不增利”怪圈。

03

仍面临退市风险

招股说明书中显示,“发行人符合并选择适用《上海证券交易所科创板股票发行上市审核规则》第二十二条第二项及《上海证券交易所科创板股票上市规则》第2.1.2条第二项上市标准:预计市值不低于人民币15亿元,最近一年营业收入不低于人民币2亿元,且最近三年累计研发投入占最近三年累计营业收入的比例不低于15%。”

此外,招股说明书中还提及:“发行人前次外部股权融资估值40亿元,结合可比公司估值水平,发行人预计市值不低于人民币15亿元;最近一年营业收入为2.28亿元,不低于人民币2亿元;最近三年累计研发投入占最近三年累计营业收入比例为55.88%,最近三年累计研发投入(扣除股份支付费用后)占最近三年累计营业收入比例为30.25%,不低于15%。因此,发行人符合上述上市标准。”

毋庸置疑的是,希荻微符合科创板上市的标准。那是不是希荻微就可以高枕无忧了?

答案是否定的。另外一个问题就来了,是否具备盈利能力是一家企业持续发展的关键?就目前来看,市场不得不质疑希荻微尚未实现盈利是否会影响企业的发展?

招股说明书中显示,“公司未来几年将存在持续大规模的研发投入,上市后未盈利状态可能持续存在。若公司上市后触发《上海证券交易所科创板股票上市规则》第12.4.2条的财务状况,即经审计扣除非经常性损益前后的净利润(含被追溯重述)为负且营业收入(含被追溯重述)低于1亿元,或经审计的净资产(含被追溯重述)为负,则可能导致公司触发退市条件。而根据《科创板上市公司持续监管办法(试行)》,公司触及终止上市标准的,股票直接终止上市。”

考虑到希荻微连续三年出现亏损,且亏损幅度逐年扩大,同时尚存累计未弥补亏损额较大,叠加未来一段时间内仍可能存在持续亏损,因此希荻微上市后依旧可能面临退市等风险。

综合来看,希荻微近三年深陷“增收不增利”怪圈,同时仍面临收入无法按计划增长,研发支出较大,研发失败、产品或服务无法得到客户认同以及资金状况、业务拓展、人才引进方面受到影响等风险。毋庸置疑的是,上述因素短期内不可消除,希荻微未来经营面临较大不确定性,上市后依旧可能面临退市等风险。

“顺利”上市后的希荻微是否会重蹈覆辙,市场将给我们答案。

图片新闻

最新活动更多

-

11月28日立即报名>>> 2024工程师系列—工业电子技术在线会议

-

11月29日立即预约>> 【上海线下】设计,易如反掌—Creo 11发布巡展

-

11月30日立即试用>> 【有奖试用】爱德克IDEC-九大王牌安全产品

-

即日-12.5立即观看>> 松下新能源中国布局:锂一次电池新品介绍

-

12月19日立即报名>> 【线下会议】OFweek 2024(第九届)物联网产业大会

-

即日-12.26火热报名中>> OFweek2024中国智造CIO在线峰会

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论