解读新能源领域中的明星选手:如何从零造一台风力发电机?

4

不可阻挡的趋势:大型化

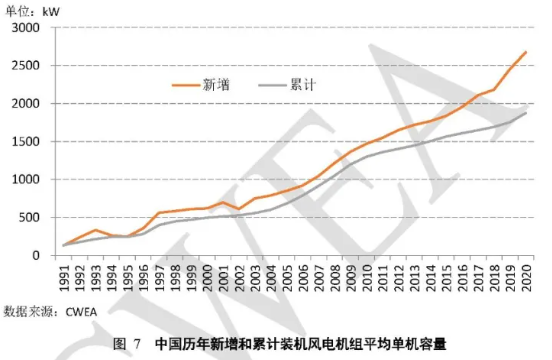

我们在上文曾多次提及一个概念:风机大型化。这是现阶段风电最重要的行业趋势,即单机发电功率的持续提升。

全球范围内,全球风能理事会(Global Wind Energy Council,GWEC)给出数据显示,2019年风电全球新增装机的平均单机容量超过2.75MW,较2009年增长1.16MW,主流单机容量从早先的1.5~2.5MW向3.0MW以上型号过渡[8]。

这种趋势在国内风电领域也极为明显。根据风能专委会(CWEA)数据显示,2017年,过呢新增风机的平均功率首次超过2.0MW,而2020年的新增风机平均单机容量,增长显著[5]。

图片来源:CWEA

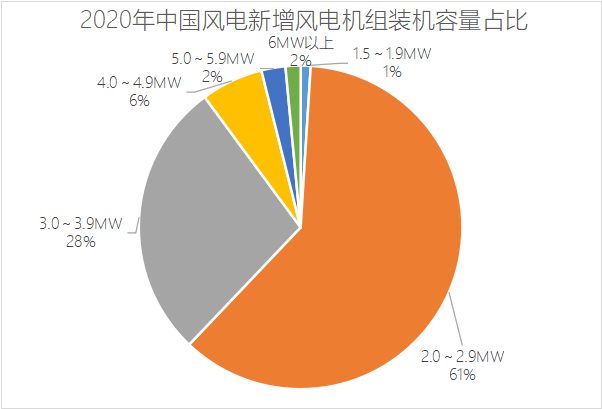

从具体机型看,2020年,国内新增风电机组汇总,2.0MW(不含)以下的小功率机组的市场容量占比仅剩1%;2.0MW(含)至2.9MW的新增机组占比则为61.1%,仍是绝对主流,但相较于2019年有11%的大幅下滑;3.0至5.0MW的机组新增占比则达到了34%,其中值得一提的是,5.0MW以上的大功率机组占比,从2019年的3.0%,增长至了3.9% [5]。

数据来源:CWEA,放大灯制图

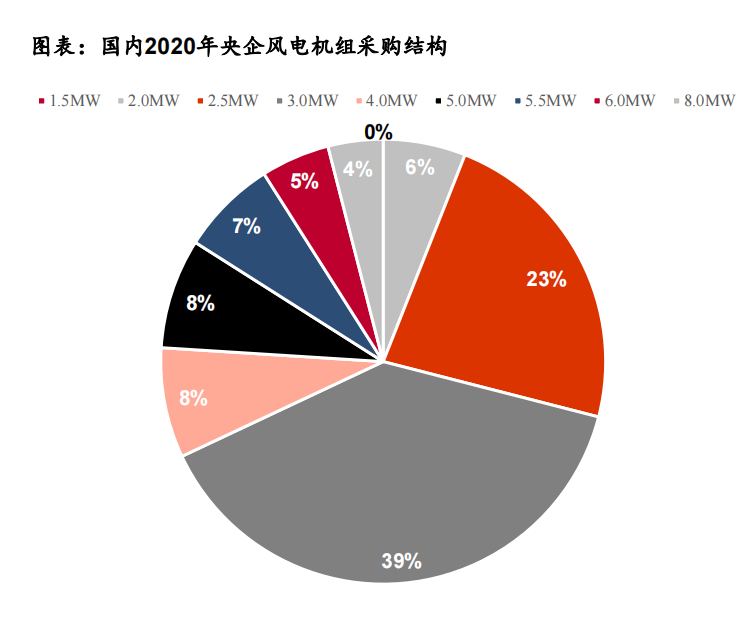

从采购数据看,十四五期间的机组大型化趋势不会放缓,反而在“双碳目标”的启动之下,将呈现更为跳跃式的进步。2020年,央企风电机组招标的约23GW项目中,平均单机功率已经达到3.2MW,其中3.0MW及以上功率机型占比已经超过70% [7]。2021年的部分招标数据显示,国家电投2021年度第十二批集中招标采购的风电机组约2.4GW,其中单机容量4MW以上的容量占比达 63% [9]。

图片来源:中泰证券

大型化趋势同样存在于全球范围。从2015年到2020年,美国陆上风机单机容量提升37%,德国提升25%。可以看到相较于发达国家,国内风电的增大甚至是相对较慢的。

特别值得一提的是,目前平均单机容量的提升,并不能十分全面的反映持续加速的大型化趋势。这主要是由于,2020年大批抢装上马的陆风项目主要是2018年及以前核准的,所选择的风机是较为老旧的型号,近三年加速推出的具备量产能力的大功率产品并未大规模吊装。这意味着在未来几年,随着采购新型产品的项目陆续上马,新增平均容量很可能将加速增长。

大型化风电机组,究竟带来了怎样的改变?最核心的仍是降本增效。

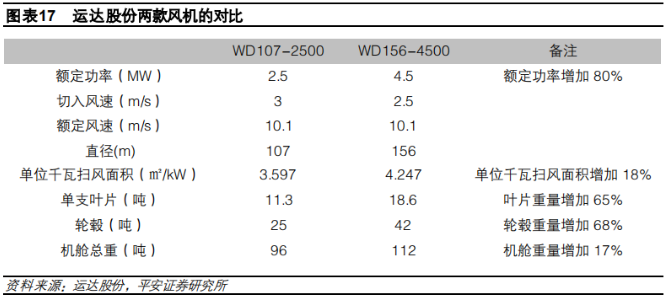

首先最为显著的,大型机组可以摊薄风机的制造成本。受发电的基本原理影响,风机部件的材料用量不随功率增长而线性放大。以运达股份的两款风机为例,大风机的额定功率较小风机有80%的增长,但零部件的质量增长并没有如此之高[9]。这意味着单机容量的提升,单W零部件的材料用量有所下降,进而摊薄了单W成本。

更进一步,大型化机组还可降低电场的其他成本。除了风机,包括土地成本、安装费用以及建设费用等,也是电厂成本的重要组成部分。在同等装机规模下,显然大容量机组所需的风机总量更少,对应的运维费用、占地面积、输电线路、施工费用、设计费用以及电厂基础设施建设费用等静态投资成本可显著降低,进而带动度电成本(LCOE,Levelized Cost Of Energy)下降。一些往期统计数据显示,2.0MW机组的风电场LCOE约为0.35元/kWh,而4.5MW机组的风电场LCOE可达到0.30元/kWh水平,降幅可达13.6%,对平价上网有很大帮助[8]。

除了制造与建设环节外,大型风机相较于小型设备,利用小时数也比较高。由于更大的叶轮直径有着更大的扫风面积,对最低风速的需求比较低,且塔架高度也比较高,更易获取较为优质的风能资源,使得大型风电机组的运行小时数较小型机组有着明显优势,有效发电量也更高。这亦是摊薄整机发电成本的一种路径。

风电大型化得以实现的基础之一,是行业零部件制造能力的提升。

从基本原理看,叶轮接受风能的多少,与叶轮的扫风面积成正比,与风速的立方成正比,这意味着在相同的风速条件下,更大的叶片意味着更大直径的叶轮,更大直径的叶轮即可获得更多的风能,更多的风能既代表着更大的单机容量。

换言之,风机大型化的核心就是叶片的大型化。

在2008年时,国内风电机组的叶轮直径平均值仅有65米,而在2021年的风电项目中,160米及以上尺寸的叶轮直径已成主流,更有项目已采用170米以上直径的设计(华润广东清远佛冈高山49.9MW风电项目,华润广西贺州平桂大平80MW风电项目 )[9]。

不过大尺寸叶片对制造商也提出了更高的要求:需要轻型化设计抵消大型化后的重量增加;大叶片对模具、成型工艺与生产场地的要求也比较复杂;目前风电行业正处于快速迭代时期,需要企业具有更强的研发能力才能满足不断变化的下游需求。

同时,更大的叶轮也意味着传统装置,包括轴承、齿轮箱以及发电机等在内的核心零部件需要同步升级,对应的制造难度也有所上升,其他一些原本对技术要求不高,相对劳动密集型的零部件也开始需求更先进的生产工艺。

以塔筒为例,大容量机组需求更高的塔筒高度,对载荷强度要求也同步提升,部分塔筒已经需要使用模块化的分瓣、分段式设计,安装工艺也更为复杂。即使是铸件这样典型的劳动密集型行业,也对产能与产品质量有了更高的要求,企业是否具有先进的生产管理经验,以及现有生产线的改进能力变得至关重要。

在机组大型化驱动供应链升级,提高零部件技术壁垒的大背景之下,中小企业相对落后的产能被淘汰,头部企业凭借自身的技术优势、产能优势以及客户积累,在风电产业的升级过程中启动更快,扩产进度同样领先,整个风电行业有进一步向头部集中的趋势。可以说,头部企业是风电大型化趋势下最大的受益者。

另一方面,行业去补贴也推动了技术加速迭代。在如今明确双碳目标后,国内企业对清洁能源的需求快速上升,但与此同时,发改委还明确了风电去补贴的最终时间。在此消彼长之下,设备制造商被迫加快技术革新的速度,以单机容量的大型化应对去补贴带来的压力,以此避免因电价过高导致风电竞争力不足。同时,近年光伏产业的发展同样极为迅速,光电价格下降明显,也给风电带来了技术革新压力。

从全球范围看,目前国内的风机大型化较海外还有一定差距,但伴随着本土整机厂的自主研发与生产能力逐步提升,产业正在加速追赶。国内风电的单机容量长期以来均低于欧美发达国家,目前已吊装的最大容量机型为5.5兆瓦(东方风电的DEW-D5.5S-172型永磁直驱陆上风电机组),而发达国家风电机型则已主要集中在6兆瓦到8兆瓦之间。国内海上目前主力交付机型为5MW,2020年招标机型则以6MW为主[10]。

海外进度最快的公司,在大兆瓦领域已实现14MW容量且量产在即,Vestas的15MW型号预计将在2022年安装样机,并于2024年实现量产;国内领先量产进度为10MW,领先研发进度则已经步入12MW以上领域。特别值得一体的是,明阳智能在2021年8月宣布其研发的一款16MW的的海上风机已获设计认证,并计划于2023年上半年样机安装,2024年上半年实现商业化量产。若该机型能够顺利落地,意味着国产风机将实现对海外企业的反超 [10][11]。

5

下一站:海上风电?

随着碳中和目标而爆发的不只有大多数人熟悉,或者至少见过的陆上风电,同样也有不那么出名的海上风电。

相较于陆风,海上可利用的风能资源更为丰富。海风机组的利用小时数很高,即使是较差的资源区也可实现2500小时以上的小时数,优质地区甚至可以达到4000小时,远超陆风平均水平。同时,海上风电场天然更为靠近沿海的电力负荷区,消纳条件好。

从整体业态上看,海上风电领域由于较高的技术门槛,掌握更先进技术的龙头企业优势会被放大,整个行业呈现“一超多强”的高度集中态势。

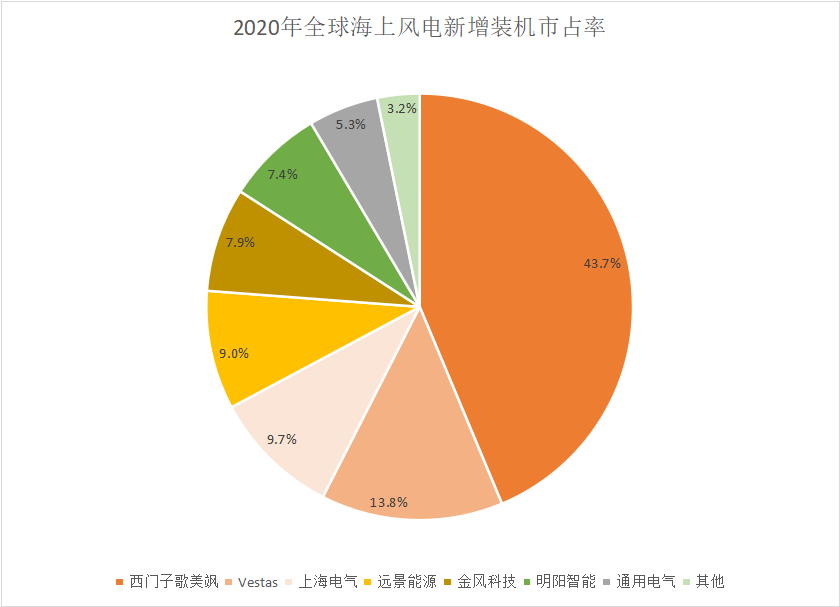

2020年,海风的新增装机量CR7直逼97%,西门子歌美飒一家企业占据43.7%的份额,远超其他一切竞争对手;Vestas以13.8%的装机量位居第二梯队首位,紧随其后的则是四家国内海风整机厂商:上海电气、远景能源、金风科技、明阳智能,占全球新增装机容量的比例分别为9.7%、9.0%、7.9%和7.4%[12]。

数据来源:行行查,放大灯制图

不过尽管口号喊得很响,但海上风电的发展也只是刚刚起步。

据统计,2020年的全球海风新增装机仅有6.1GW,恰好只是96.3GW的总新增装机量的零头儿[4]。虽说在2010~2020年期间的CARG有21.1%,远超行业整体5%的增速,可这也仅仅是因为基础很低而已。

国内方面也基本保持着同样的态势。根据国家能源局数据,2020年的海上风电新增装机达到3.06GW——占全球新增海上装机的一半以上,可相较于陆风68.61GW的数据仍然不高[12]。

为什么呢?因为贵。

根据国际可再生能源际署(International Renewable Energy Agency,IRENA)发布的报告显示,在2020年,海上风电(Offshore)的度电成本高达0.084美元/千瓦时,比光伏的0.057美元/千瓦时的电价高得多,和陆上风电(Onshore)的0.039美元/千瓦时的全领域最低价格更是无法相提并论[13]。

从下降趋势看,过去十年间,光伏/光热/陆风/海风的度电成本降幅分别为82%/47%/39%/29%,海上风电降本之路的表现还是垫底[13]。

昂贵电价的背后,是海上风电场长期存在的如施工难度大,技术门槛高,前期投资巨大的特点。

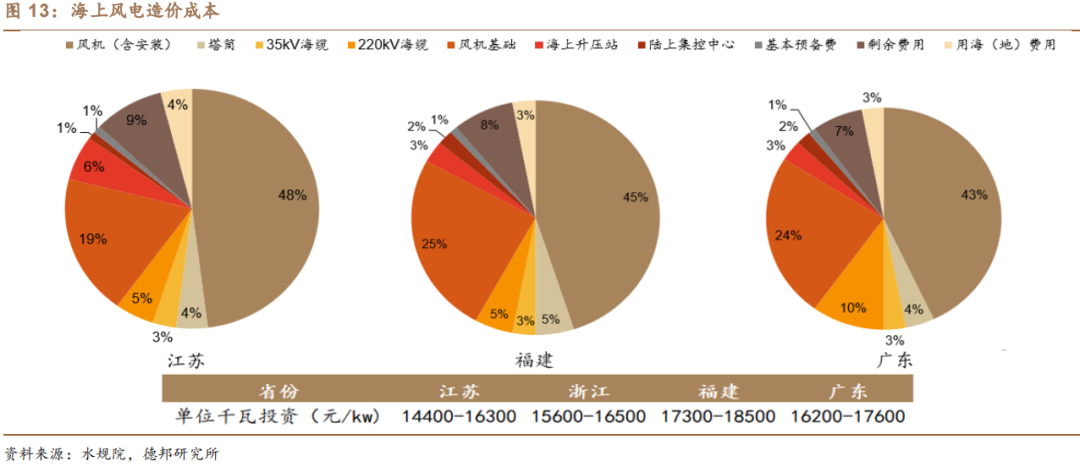

现阶段,一个标准的海风电厂建设成本在15000~17000元/KW,陆风电厂建设成本在5000~7000元/KW,差距可达2-3倍。一个海风电厂的投资回收周期可能长达十年,对开发商的资金、债务融资能力和融资成本均有不低的要求。这导致海风电价长期维持在相当高的水平,在补贴退坡的情况下竞争力不强。

从成本构成,由于涉及海洋工程,导致海风的成本构成与陆风存在显著差异,且受水文环境(水深、风、浪、流等)和工程地质条件等因素影响,不同沿海地区也存在区别。以广东为例,风机成本为43%,塔筒及输电设备占22%,制造施工成本(包括桩基在内)占35%[10]。

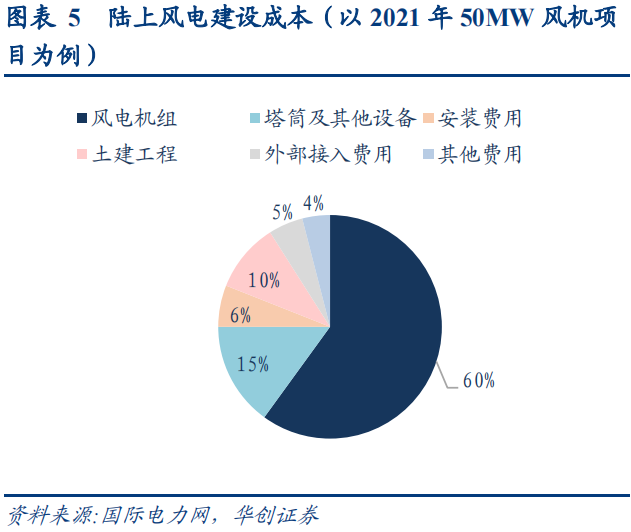

反观陆风电厂,以一个典型的50MW项目为例,风电机组占比60%,塔筒及其他电力设备占比15%,其他包括土地成本、施工等一系列其他费用的合计占比也并不高[14]。

除了桩基这一海洋工程特有的成本,以及施工难度带来的昂贵工程开销外,海上风电与陆风最明显的差距,是在负责电力传输的线缆上。

海缆是海风电力传输的必备产品,但相较于普通的陆上线缆,海缆市场的准入门槛非常之高,其他企业想要进入非常困难。首先是由于海底复杂的环境以及海水的腐蚀性,导致海缆的生产工艺比较复杂,对企业的生产技术有着相当高的要求。同时出于产业链一体化考虑,海缆企业通常要求具有施工能力,需要配备相应的铺缆船,这进一步加大了本就不低的资金投入。又由于海缆通常生产后直接绕于铺缆船上,使得工厂选址也十分严格,必须紧邻江河大海。

不过较高的行业门槛,也为海缆带来了十分丰厚的利润空间。相较于普通的陆缆,海缆毛利率可以实现30%以上水平,行业龙头中天科技的海洋系列产品毛利率甚至突破了40%水平,是路上同类产品的2至3倍。

目前,国内从事海缆生产的企业并不多。中天科技、东方电缆、亨通光电为三家龙头企业。根据2017~2019年的中标情况,三家企业基本实现了对国内海缆的垄断,市占率达到98%水平,其中中天科技自2009年以来长期位居国内海缆市场第一 [12]。

海上风电的降本之路比较清晰,首当其冲就是机组的大型化——根据CWEA给出数据,历年的新增海风机组的平均单机容量皆显著高于陆风数据,我们甚至可以说,海上风电产业链的快速发展,在一定程度上反过来促进了陆风机组的大型化进程[5]。

图片来源:CWEA

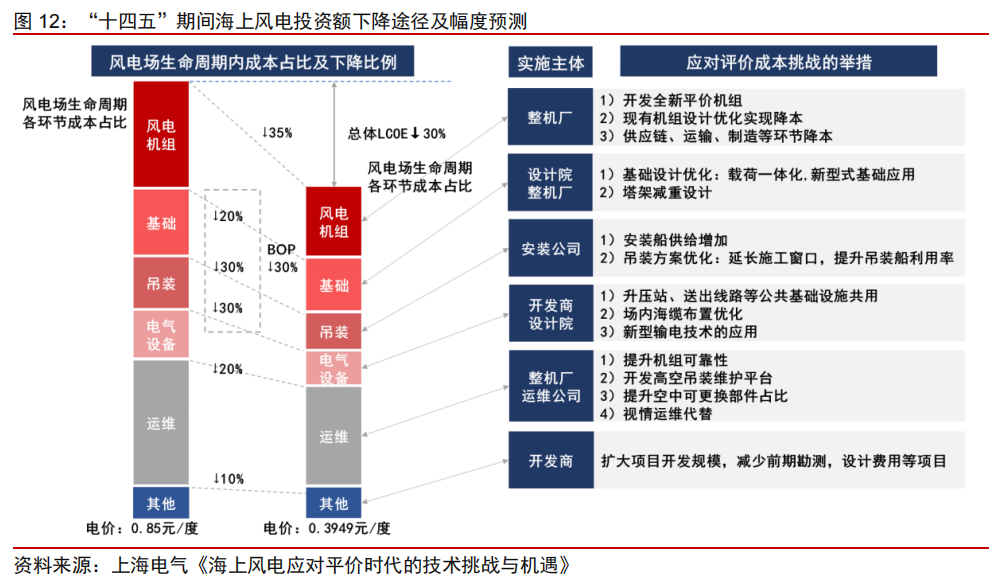

我们已在上文详述了为何大型化是风电降本最为行之有效的路线,这一点在海上风电领域并不会有任何改变。且由于海风更加高昂的建设费用,大型机组对风机以外支出的降本能力还可以被放大。

除了机组大型化之外,针对海风建设的其他环节,也有多维度的举措可以实现综合降本。不过这些举措往往需要横跨多个领域,是从设计到最终安装的综合性举措,本文不再赘述,仅列出以供参考 [15]。

图片来源:中信证券

宏观方面,2020 年初《关于促进非水可再生能源发电健康发展的若干意见》明确提出,2022年起中央不再对新建海上风电项目进行补贴,但鼓励地方继续补贴建设海上风电。受此影响,风电在2021年同样迎来了一波抢装潮:2021年1-9月,国内的海风新增装机3.8吉瓦,已经大幅超越2020年全年数据,仅在Q3单季就实现了1.67吉瓦的新增,且在四季度的并网进度大概率会进一步加速[16][17]。

不过问题在于,目前海风的价格确实不具备特别强的竞争力,在失去国补后这一缺陷将会更加凸显。而指望地方将财政从更为成熟的陆风、光伏转移至海风项目也不太现实,至少目前推出相关补贴政策的省份力度并不强。只能说海风的平价上网路,还需要时间。

6

永远的难题:不稳定

遗憾的是,近年风电在诸多方面有了长足进步,但其根本性的发电能力不可控却丝毫没有改善,看天吃饭仍是风电以及它的好朋友光伏永远绕不开的困境。

尽管近年风电设备的弃风问题已经大幅改善,弃风率下降明显,然而此前9月底的全国性能源危机,特别是东北地区的大规模限电,将对新能源发电系统稳定性的质疑重新带回了大众视野。

当然,本次东北地区的能源危机其背后的因素比较复杂,但基本确定的是,诱因之一正是风电输出骤降。

公开信息显示,东北三省风电总装机达到约3500万千瓦,但在限电期间,风电出力远不足装机容量的10%。尽管这只是一次地理性因素引起的偶发事件,但之所以会对电力系统造成巨大影响在于,东北地区风力发电占比高,达到了18%,显著高于全国平均水平[18]。这导致在风电出力下降的情况下,电网受到冲击被放大。

而这种因气象因素导致的能源危机,也不是我国独有。

在2021年年初,美国得州也遭受了一轮极为严重的电荒,极寒天气导致其能源结构中极为重要的风光发电量从42%骤降到8%,约4000万千瓦机组停摆,停电与电价飞涨同样异常突出[19]。

除此之外,根据国家能源局统计数据,截至2020年底,全国并网风电装机2.81亿千瓦,在全国全口径发电装机容量中的占比分别为12.79%;并网风电发电量为4665亿千瓦时,占全国全口径发电量的6.12%,不足装机量的一半。

我们能够明显看到,风力发电的装机量不匹配其发电量,当然,这与大量风电项目为享受政策补贴而在下半年集中上马,真正投产时长有限有关,但也反映出了设备利用率不高的问题。

这种现象背后,正是新能源内在的不可控性,且这种缺陷直接来自环境本身。风光资源本身是极不稳定的,其天然的波动幅度就很大,现有的技术手段也不能人为干预,从根源上解决这些问题的可能性很小。

这种内生性的缺陷反应在发电能力上,除了输出的波动性外,也直接体现在设备的利用小时数。

统计数据显示,尽管近年的风力发电设备利用小时数较此前有一定提升,基本站稳了2000小时以上(光伏数据更差),但总体的提升幅度并不大且与传统的火电、水电相去甚远,更无法与核电超过7000小时的利用数相提并论[20]。

数据来源:能源研究俱乐部

可以预见,伴随着新能源系统在全球电力占比的持续上升,气候异常导致的发电能力下降很可能成为全球性的长期挑战。

目前针对这一问题,行业内有着诸多解决方案,但落地可能性比较高,规模化前景好的路线可大致分为三类(这同样牵扯数个较为复杂且广泛的话题,本文仅做简述,不再进一步展开)。

一是在电厂的建设阶段,就采取复合型设计,将传统火电或是光热等新型发电系统与风光发电系统集成。这种更加多元化的电站设计提供更为稳定的发电能力,在单一系统发电能力不足时,可借由其他设备补足缺口,即使罕见的风光资源全部不足,也可提高火力发电输出,避免大量设备同时陷入停摆的状况。

其次,为新能源电站配备储能系统是关键方向。目前我国的储能系统仍以抽水储能为主,受环境因素制约严重,引入其他路线的储能技术——如氢储能、大型锂电池储能、压缩空气储能等——并实现规模化,可大幅提高发电系统削峰填谷的能力,降低发电能力波动性等问题对电网的压力。

最后,引入更为智能的电力管理系统也是目前受到重视的方向。通过更为先进科学的整体管理,可更加有效的平衡上游发电端与下游消纳端,使得整个电力系统更加灵活,更好的适应持续提高的新能源绿电占比。

(本文观点仅供参考,不构成投资建议。)

References:

[1]国家能源局:国家能源局发布2020年全国电力工业统计数据 2021.01.20

[2] 深度行业研究:风电叶片:风电上游核心材料,乐晴智库精选 2021.10.19

[3] 深度行业研究:风电产业链全景解析,乐晴智库精选 2021.09.03

[4] 每日风电:重磅!2020年全球风电整机商新增装机排名公布!7家中国整机商强势入榜!GE夺得榜首!2021.03.11

[5] 风能专委会:2020年中国风电吊装容量统计简报发布,风能专委会CWEA 2021.10.25

[6] 兴业证券:风电行业深度:兴论碳中和系列7,淡化周期,迈向成长 2021.08.31

[7] 中泰证券:风电行业专题:经济性驱动高景气,零部件再迎高增长 2021.07.27

[8] 中银国际:风电行业深度报告:三重底有望确立,大型化或塑格局 2021.08.20

[9] 平安证券:电力设备行业深度报告:风电供给端变革,驱动行业内生成长 2021.08.23

[10] 德邦证券:电气设备行业风电系列深度一:风电平价需求起航,市场化竞争加速成本下降 2021. 07.27

[11] 席菁华:除了大型化迭代提速,中国风机的技术路线选择有了大变化,界面新闻 2021.10.20

[12] 深度行业研究:海上风电产业链深度解析,乐晴智库精选 2021.09.06

[13] IRENA, RENEWABLE POWER GENERATION COSTS IN 2020

[14] 华创证券:乘风系列报告一:风电平价到来,助推内生发展 2021.10.13

[15] 中信证券:电力设备及新能源行业风电行业专题报告:大型化加速降本,成长性持续强化 2021.08.02

[16] 国家能源局:上半年风电成绩单!陆上869.4万千瓦+海上214.6万千瓦,北极星风力发电网 2021.07. 29

[17] 全国新能源消纳监测预警中心:权威数据 | 2021年前三季度各省新能源装机、发电量、消纳情况一览,北极星风力发电网 2021.11.01

[18] 财经十一人:三重因素导致东北居民停电,各级政府表态全力保民生 2021.09.27

[19] 木头观察:世界多起电力危机,都由新能源引发,腾讯新闻 2021.02.25

[20] 能源研究俱乐部:年度重磅 | 中国能源大数据报告(2021)——电力篇 2021.06.16

图片新闻

技术文库

最新活动更多

-

即日-12.26立即报名>>> 【在线会议】村田用于AR/VR设计开发解决方案

-

1月8日火热报名中>> Allegro助力汽车电气化和底盘解决方案优化在线研讨会

-

1月9日立即预约>>> 【直播】ADI电能计量方案:新一代直流表、EV充电器和S级电能表

-

即日-1.14火热报名中>> OFweek2025中国智造CIO在线峰会

-

即日-1.16立即报名>>> 【在线会议】ImSym 开启全流程成像仿真时代

-

即日-1.20限时下载>>> 爱德克(IDEC)设备及工业现场安全解决方案

推荐专题

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论