2021中国存储芯片行业发展前景分析

在国家大力支持半导体产业发展的大背景下,中国半导体存储器基地于2016年开工建设。半导体行业迅速发展推动中国存储芯片应用场景不断拓宽。

当前中国存储芯片在各领域的应用处于起步发展阶段,可成熟应用各相关存储芯片产品的企业数量稀少,全球DRAM、NOR Flash、NAND Flash市场被韩国、日本、美国企业所占据。

存储芯片行业发展现状

——种类较多,市场各成体系

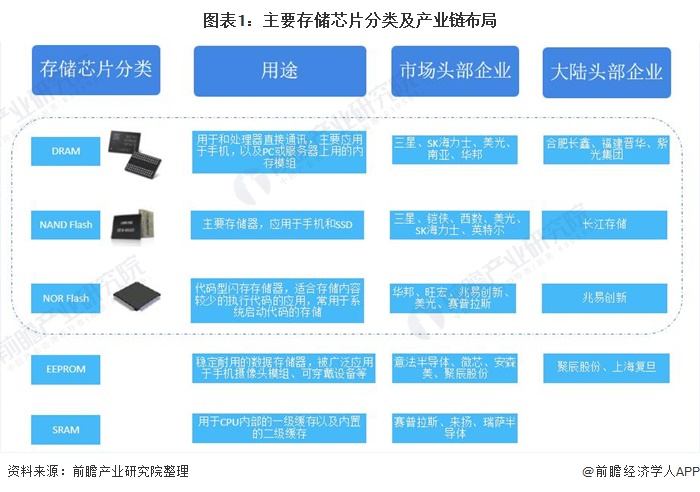

存储芯片,又称半导体存储器,是以半导体电路作为存储媒介的存储器,用于保存二进制数据的记忆设备,是现代数字系统的重要组成部分。存储芯片按按照断电后数据是否丢失,可分为易失性存储芯片和非易失性存储芯片。易失性存储芯片常见的有DRAM和SRAM。非易失性存储芯片常见的是NAND闪存芯片和NOR闪存芯片。

——产业链全景图

存储芯片行业产业链上游参与者为硅片、光刻胶、CMP抛光液等原材料供应商和光刻机、PVD、CVD、刻蚀设备、清洗设备和检测与测试设备等设备供应商;行业中游为存储芯片制造商,主要负责存储芯片的设计、制造和销售,芯片具有较高技术壁垒,致使存储芯片开发难度高;行业产业链下游参与者为消费电子、信息通信、高新科技技术和汽车电子等应用领域内的企业。

在全球大力发展高新技术和“中国制造2025”深入推进的背景下,人工智能、物联网、云计算等新兴行业发展态势向好,各类电子化和智能化设备都离不开存储芯片应用。存储芯片是下游电子产品的关键部件,其质量直接影响到产品的稳定性、集成度和产品良率。

——全球存储芯片现状:占半导体市场约四分之一,产业发展具有周期性

存储芯片是半导体产业的重要分支,约占全球半导体市场的四分之一至三分之一。根据世界半导体贸易统计(WSTS)数据显示,2019年全球半导体市场规模为4123.07亿美元,其中存储芯片市场规模为1064亿美元,占半导体行业销售额的25.8%。

2020年12月1日,WSTS发布了最新半导体市场预测,预计2020年全球半导体市场规模在4331亿美元左右。其中除了光电和分立器件,增长最大的是存储芯片,2020全年市场规模约为1194亿美元。

注:2020年数据为WSTS公布的初步测算数据,届时以官方发布为准,下同。

从历史表现上看,存储芯片行业总是处于交替出现的涨跌循环之中,其产业周期强于电子元器件市场整体的周期性:存储芯片产品需求量大、标准化程度高,用户和产品粘性弱;行业规模效应明显,下游需求容易被迅速推动。

因此在需求端,新兴应用领域的出现会刺激存储芯片的市场需求;而在供给端存储芯片厂商往往在景气度上行周期有较强扩充产能的意愿,在景气度下行周期则通过降价来清理库存,进而导致存储芯片价格呈现涨跌循环。

从市场规模增速来看,全球半导体市场规模增速与存储芯片增速走势基本一致,2017年后,二者增速均明显下降,2019年全球半导体市场增速为-12.05%,存储芯片市场增速为-32.66%,说明存储芯片和半导体行业均呈现下行,2020年行业有所回升。

——中国市场现状:中国为全球存储芯片重要需求市场,销售额占比约1/3

2019年,中国购买了全球34%的DRAM芯片,排名全球第二,仅次于美国的39%。得益于智能手机的发展,中国地区对NAND闪存的需求规模占比全球最大,根据Yole的数据,2019年中国地区NAND闪存市场销售额占全球37%,其次是美国的31%。

注:外圈为NAND Flash销售区域分布;内圈为DRAM销售区域分布。

在“互联网+”的背景下,智能手机功能逐渐多样化,覆盖众多应用领域,促使市场对智能手机的存储空间要求不断提高以满足消费者对移动互联网的使用体验。2016年后,中国智能手机等消费电子应用市场迅速扩张促进了存储芯片市场需求快速释放。

2014-2019年,中国存储芯片市场规模由1274亿元增长至2697亿元,年均复合增长率达到16.18%,前瞻初步估算,2020年中国存储芯片市场规模突破3000亿元。

——投资现状:外商投资加码,国内厂商奋力追赶

近年来,三星、铠侠、SK海力士等投资建厂不断,其中三星和铠侠/西部数据最为积极。三星在中国的西安二期1阶段在2020年投产,二期第二阶段项目将在2021年下半年竣工,同时平泽P2工厂投资8兆韩元新建NAND Flash产线,计划2021下半年开始量产,以及还在规划新建P3工厂。

铠侠与西部数据同投资的岩手县北上市新工厂K1已在2020上半年开始少量生产,在四日市存储器生产基地北侧,Fab7工厂土地正在动工中,建设将分两个阶段,第一阶段建设计划于2022年春季完成。另外,铠侠还宣布将扩建日本岩手县生产基地,将在现有的K1工厂旁扩产K2厂区,将于2021年春季开始,2022年春季完成。

美光正在新建A3工厂洁净室,预估将在2021年投入量产1Znm或1α技术,同时美光也计划将在2021年提出建设A5厂项目的申请,持续加码投资DRAM,将用于1Znm制程之后的微缩技术发展,进一步扩大先进技术的量产规模。

SK海力士于2018年投资3.5兆韩元(约合31.4亿美元)在京畿道利川新建一座存储器M16工厂,利川M16厂预计将在2021年上半年投片,下半年产品出货。

存储芯片行业属于技术密集型产业,中国存储芯片行业起步晚,缺乏技术经验累积。虽然中国本土长江存储、合肥长鑫和福州晋华三大存储芯片企业已逐步完善NAND和DRAM产业布局,但各家存储芯片产品仍处于投产初期,尚未实现产品的规模量产。与国外存储芯片制造商相比,中国存储芯片技术基础薄弱,此为制约行业发展的主要因素。

存储芯片行业竞争格局

——细分产品竞争格局:以DRAM和NAND Flash为主

从存储芯片细分产品来看,目前DRAM和NAND Flash占据了存储芯片95%以上的市场份额。根据IC Insights发布的数据显示,DRAM销售额在2020年约占整个存储市场的53%,闪存的比重约达到45%,其中NAND闪存为44%,NOR闪存为1%,其他存储芯片(EEPROM、EPROM、ROM、SRAM等)将会缓慢成长,但大幅抢下市占的可能性并不高。

——企业竞争格局:市场由国外企业垄断,国内厂商奋力追赶

目前,DRAM芯片的市场格局是由三星、SK海力士和美光统治,三大巨头市场占有率合计已超过95%,而三星一家公司市占率就已经逼近50%。寡头垄断的格局使得中国企业对DRAM芯片议价能力很低,也使得DRAM芯片成为我国受外部制约最严重的基础产品之一。

2020年,DRAM企业格局总体变化不大,头部企业份额小幅被挤压,CR5由2018年Q1的99%下降至2020年Q4的98.4%,仍为高度集中市场。

NAND Flash经过几十年的发展,已经形成了由三星、铠侠、西部数据、美光、SK海力士、英特尔六大原厂组成的稳定市场格局。自2019后其他厂商如中国的长江存储慢慢进入全球视线,但市占率仍然较低。

从中国存储芯片行业竞争格局来看,市场主要由国外存储芯片巨头领导,细分领域也落后于国外及台湾厂商(如NOR Flash的旺宏/华邦等),但近年来国内厂商奋力追赶,已在部分领域实现突破,逐步缩小与国外原厂的差距,其中,兆易创新位列NOR Flash市场前三,聚辰股份在EEPROM芯片领域市占率全球第三,长江存储128层3DNAND存储芯片,直接跳过96层,加速赶超国外厂商先进技术。

值得注意的是,兆易创新集团旗下还包含长鑫存储(CXMT),意味着兆易创新集团同时握有中国NOR Flash与DRAM的自主研发能力,扮演中国半导体发展的重要角色。

在全球千亿级美元存储芯片市场规模中,中国厂商整体营收规模较小。从中国存储芯片行业主要上市公司来看,兆易创新存储芯片营业收入领先其他企业,2019年为255558.64万元;紫光国芯排名第二,2019年存储芯片营业收入为84287.41万元;聚辰股份2019年存储芯片(EEPROM)营业收入为45250.56万元;普冉半导体存储芯片(EEPROM和NOR Flash)营业收入为36045.29万元。

存储芯片行业发展前景及趋势分析

——发展趋势:3D化是当前NAND闪存引领发展的主要趋势,DRAM制造商展开纳米竞争

从主要存储芯片发展趋势来看,DRAM的技术发展路径是以微缩制程来提高存储密度。制程工艺进入20nm之后,制造难度大幅提升,内存芯片厂商对工艺的定义从具体的线宽转变为在具体制程范围内提升二或三代技术来提高存储密度。

譬如,1X/1Y/1Z是指10nm级别第一代、第二代、第三代技术。目前市场上DRAM的应用较为广泛的制程是2Xnm和1Xnm,三星、美光、海力士等巨头厂商均已开发出1Znm制程的DRAM。

NAND Flash制程已经达到极限,目前,厂商们另辟蹊径从2D转向3D发展,目的是通过增加芯片的堆叠层数来获得更大的存储容量,而堆叠层数增加意味着光刻次数也随之增加。

——发展前景:中美贸易战及下游需求向好等因素影响下,存储芯片市场快速发展

随着新科技如人工智能、AR/VR、物联网崛起以及下游消费电子、汽车电子的强劲需求,全球半导体需求有望得到复苏,推动存储芯片需求上升。根据WSTS预测,全球存储芯片市场有望在2021年重回增长轨道,市场规模突破1300亿美元,前瞻预计到2026年全球存储芯片市场规模有望突破2000亿美元。

从中国市场来看,以智能手机、计算机等消费电子领域和云计算、大数据等高新科技技术领域为代表的存储芯片应用推动了存储芯片市场需求增长。

此外,在中美贸易战中,美国通过多种方式限制对华出口高科技产品。受此影响,中国加大力度发展半导体行业,国产存储芯片的发展势头更加迅猛,一些企业对国产存储芯片的替代也更加迫切。

中国政府通过政策引导和产业资金扶持,鼓励本土存储芯片企业加强技术研发,以减少与国外企业的差距,实现中国存储芯片自主研发,加快国产替代进口。

随着本土存储芯片企业研发动力不断增强,中国有望在5年内提高存储芯片技术水平,提升产品本土自给率。到2026年,中国存储芯片市场规模有望达到5598亿元,占全球存储芯片消费市场比重达到40%左右。

来源:前瞻产业研究院

图片新闻

技术文库

最新活动更多

-

即日-12.26立即报名>>> 【在线会议】村田用于AR/VR设计开发解决方案

-

1月8日火热报名中>> Allegro助力汽车电气化和底盘解决方案优化在线研讨会

-

1月9日立即预约>>> 【直播】ADI电能计量方案:新一代直流表、EV充电器和S级电能表

-

即日-1.14火热报名中>> OFweek2025中国智造CIO在线峰会

-

即日-1.16立即报名>>> 【在线会议】ImSym 开启全流程成像仿真时代

-

即日-1.20限时下载>>> 爱德克(IDEC)设备及工业现场安全解决方案

推荐专题

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论