7.30-8.1 全数会2025(第六届)机器人及智能工厂展

火热报名中>>

英国私募敌意收购MagnaChip,中资收购或流产

6月14日,韩国半导体厂商MagnaChip出售案又迎来新的局面。原计划于15日召开临时股东大会审议向中国私募机构智路资本出售股票的提案,因英国私募基金Cornucopia突然加入,且报价高出2.6亿美元,所以推迟股东大会到6月17日举行。此中资收购案继早前遭到韩国民众请愿反对,美国外国投资委员会要求审查,此次再遭遇剧烈变化,或导致最终流产。

英国私募突然敌意收购,高出中资2.6亿美元

6月11日,韩国显示和电源解决方案供应商MagnaChip半导体公司收到英国私募基金Cornucopia Investment Partners 以每股35美元的现金收购其已发行的所有流通股的Hostile Bid(敌意收购),交易总价为16.6亿美元。

Cornucopia所代表的投资者包括由Tim Crown先生领导的金融保荐人、仰光金融控股公司、中岩投资管理有限公司和隆巴达中国基金。

今年3月,MagnaChip半导体公司与中国私募机构智路资本(Wise Road Capital)达成了协议。根据条款,MagnaChip股东目前持有的普通股每股将获得29美元现金,交易总额约为14亿美元。

6月14日,MagnaChip决定将定于15日晚8点举行的股东特别会议推迟至2021年6月17日。

尽管Cornucopia提交的投标高于先前的中资意向,但是MagnaChip董事会尚未确定新的出价是否优先,并暂时保留与中国智路资本的并购协议的权利。

MagnaChip占据全球OLED DDIC三成份额

Magnacchip是海力士半导体(现SK海力士)于2004年10月分离系统事业部成立的公司,分为代工服务(Foundry Service)和标准产品(Standard Products),共有5座晶圆工厂。2007年关闭5英寸工厂,2015关闭6英寸工厂。2016年将位于清州的两座8英寸晶圆厂(FAB4和FAB5)合并,统称为FAB4,专门从事晶圆代工业务。

2011年,在美国纽约交易所(NYSE)上市(代码:MX)。2020年,其出售了FAB4晶圆代工业务,开始聚焦显示和功率半导体业务。目前该公司设计和生产包括显示驱动芯片(DDIC)在内的通信、物联网(IoT)、汽车用半导体等产品。其最大的股东是美国的橡树资本 (Oaktree Capital),拥有其9%的股份。

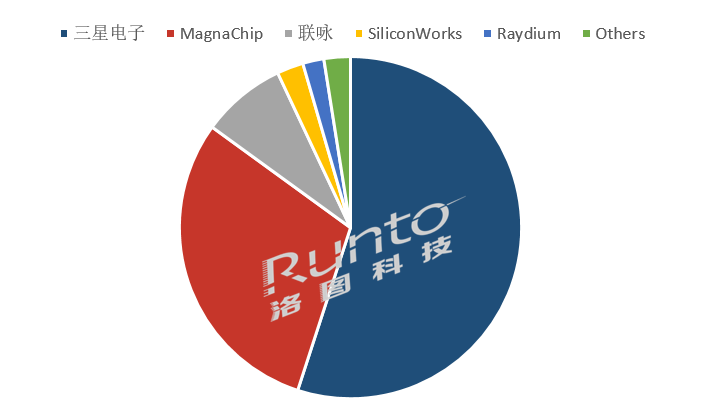

在OLED DDIC方面,MagnaChip是三星和 LG Display的供应商。根据洛图科技(RUNTO)数据显示,2020年,三星电子占据超过50%的市场份额,MagnaChip以接近30%的市场份额排在第二。

2020年OLED DDIC供应商市场份额结构

数据来源:洛图科技(RUNTO),单位:%

洛图科技(RUNTO)分析认为,MagnaChip将受益于 5G 和可折叠手机带来的 OLED 渗透率提高,以及对高端电力产品的需求增加,尤其是在高速增长的电动汽车市场。

中资收购,韩担忧技术外泄,美要求CFIUS审查

3月25日,MagnaChip与中国私募股权投资公司智路资本(Wise Road)达成并购协议。交易的全现金价值为14亿美元,约人民币90亿元。

双方确认,Magnachip的管理团队和员工将继续留在韩国国内首尔清州市和龟尾市,并担任职务。对于Magnachip业务中的客户和员工而言将是无缝衔接。并预计该交易将在2021年下半年完成,前提是收到股东和韩国产业通商资源部(MOTIE)的批准。

如今,根据现状发展,如果英国私募Cornucopia成功收购Magnachip,那么一直以来持续被提出来的技术泄露争议和美国政府审查将得到解决。

今年3月以来,MagnaChip和智路资本意向公布之后,在韩国民间存在普遍担忧,如果Magnachip被中资收购,DDIC等主要产品设计要领将会转移到中国企业手中,并且有助于中国的显示面板企业在下一代的OLED市场竞争中胜出。因此,该收购案遭到了近3万名韩国民众在青瓦台请愿网站的反对。

事实上,DDIC最初并不是受韩国政府保护的技术,而且相对于三星电子和台积电拥有的最先进工艺,Magnachip并不具备绝对优势。因此,产业普遍认为,该收购大概率能获得政府的顺利通过。

5月26日,美国财政部要求Magnachip向美国外国投资委员会(CFIUS)提交审查。当时Magnachip认为该收购不需要美国任何监管批准,但仍将计划配合 CFIUS 的要求。

6月9日,韩国产业通商资源部将Magnachipc拥有的DDIC技术新指定为国家核心技术。

6月11日,英国私募Cornucopia提出更高价的收购要约。

至此,本收购案的交易对象将有可能在负面舆论、政府立场、英国私募敌意收购等多方面的影响之下发生变化。

关于智路资本

智路资本(Wise Road Capital)是中国中关村融信产业联盟下的一家全球化私募股权基金管理公司。过去多年来一直通过并购及投资的方式在推动中国半导体产业的发展。

2017年,智路资本与产业联盟中另一机构北京建广资本以27.6亿美元共同收购了恩智浦旗下的安世半导体。其是迄今为止中国最大的海外半导体并购案。交易完成后,恩智浦标准产品部门(Standard Products)更名为 Nexperia,总部同位于荷兰的奈梅亨市。当时,安世半导体公司营收仅11亿美元,两年后,2019年营收已达16亿美元。安世半导体后续成功并入了上市公司闻泰科技。

2019年,智路资本收购了新加坡联合科技(UTAC),两年不到,成功的把全球第三大汽车电子半导体封测厂商的业务扭亏为盈。

本文部分内容采编于韩媒

图片新闻

技术文库

最新活动更多

-

3月27日立即报名>> 【工程师系列】汽车电子技术在线大会

-

4月25日立即报名>> 【线下论坛】新唐科技2025新品发布会

-

在线会议观看回放>>> AI加速卡中村田的技术创新与趋势探讨

-

4月30日立即参与 >> 【白皮书】研华机器视觉项目召集令

-

即日-5.15立即报名>>> 【在线会议】安森美Hyperlux™ ID系列引领iToF技术革新

-

5月15日立即下载>> 【白皮书】精确和高效地表征3000V/20A功率器件应用指南

推荐专题

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论