4日10日 OFweek 2025(第十四届)中国机器人产业大会

立即报名 >>>

7.30-8.1 全数会2025(第六届)机器人及智能工厂展

火热报名中>>

2022年中国MLCC产业链剖析:行业应用范围广泛

MLCC行业主要上市公司:目前国内MLCC行业上市公司主要有风华高科(000636)、三环集团(300408)、火炬电子(603678)等。

本文核心数据:MLCC行业产业链全景图谱、MLCC成本结构、中国MLCC配方粉市场竞争格局、全球及中国MLCC电极材料市场规模、中国军用MLCC行业市场规模、中国手机用MLCC需求量、中国基站用MLCC需求量、中国汽车用MLCC需求量、全球MLCC行业市场规模、中国MLCC行业市场规模、中国MLCC进出口、全球MLCC企业竞争格局、全球MLCC主要供应商产能、中国MLCC行业主要公司经营情况、全球MLCC区域竞争格局、中国MLCC区域竞争格局

行业概况

1、定义:MLCC行业分类众多

片式多层陶瓷电容器(MLCC),由内电极、陶瓷层和端电极三部分组成,其介质材料与内电极以错位的方式堆叠,然后经过高温烧结烧制成形,再在芯片的两端封上金属层,得到了一个类似于独石的结构体,故MLCC也常被称为“独石电容器”。

MLCC分类较多,一般有三种分类标准。按照所采用的陶瓷介质类型可分为Class 1类、Class 2类;按照温度特性、材质、生产工艺、填充介质可分为C0G、NPO、X7R、Z5U、Y5V;按照材料SIZE封装大小可分为3225、3216、2012、1608、1005、0603、0402、0201、01005等。

2、产业链剖析:行业应用范围广泛

MLCC行业上游主要是陶瓷粉体材料和电极材料,其中陶瓷粉体材料包括高纯钠米钛酸钡基础粉和MLCC配方粉,属于纳米材料、稀土功能与信息功能材料的交叉行业;电极材料包括镍、银、钯、铜、银等。MLCC行业下游是终端电子产品行业,MLCC产品应用领域广泛,其下游客户几乎涵盖了所有需要电子设备的领域,从航天、航空、船舶、兵器等武器装备领域到轨道交通、汽车电子、智能电网、新能源、消费电子等工业和消费领域,终端电子产品市场的需求直接影响MLCC的需求。

MLCC产业链涉及多个行业和企业,上游主要原材料供应商有国瓷材料、三环集团、海外华晟、博迁新材等;中游MLCC制造重点企业主要有风华高科、三环集团、火炬电子、鸿远电子、宇阳科技等。

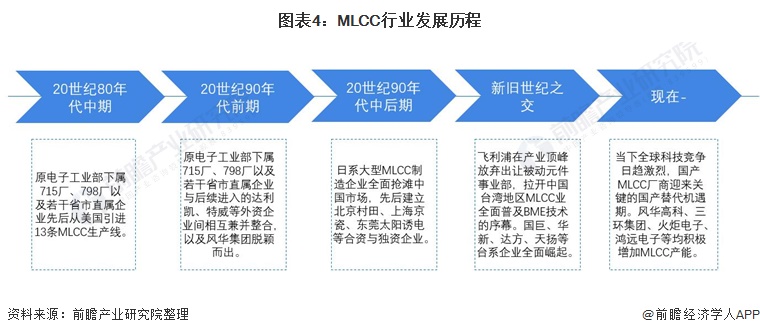

行业发展历程:行业快速发展

我国MLCC的生产起步在80年代中期,“原电子工业部下属715厂、798厂以及若干省市直属企业先后从美国引进13条MLCC生产线,为中国新型电子元器件产业的发展打下了基础。历经三十多年的发展,国内MLCC行业通过持续引进吸收国外生产技术,已经积累了一定的研究和生产能力,常规产品的生产工艺及技术指标基本能够满足国内大部分的市场需要。在全球科技竞争日趋激烈的趋势下,当下国产MLCC厂商迎来关键的国产替代机遇期。

上游供给情况

1、MLCC陶瓷材料

MLCC的成本主要来源于各类原材料,总体占比基本都在50%之上。其中,陶瓷粉体材料是MLCC的关键原材料,在高容MLCC中,陶瓷粉料占比高达35-45%;在低容MLCC中,陶瓷粉料占比在20-25%。

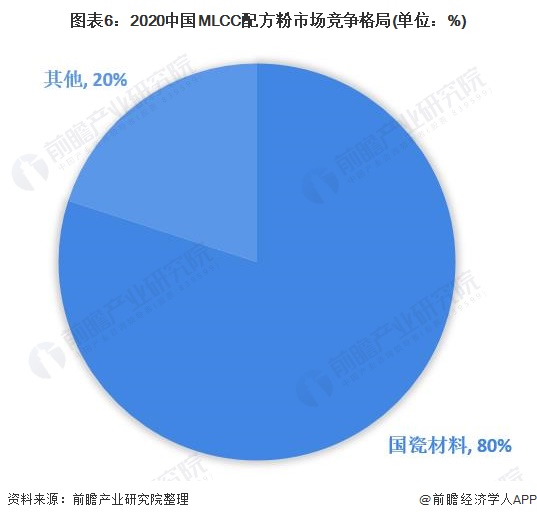

从国内市场来看,目前从事MLCC配方粉批量生产的企业极少,主要包括国瓷材料、三环集团等,其中国瓷材料是国内MLCC配方粉的主要生产并对外销售的企业,目前其MLCC产能为10000吨/年,其市场占有率在80%左右。

2、电极材料

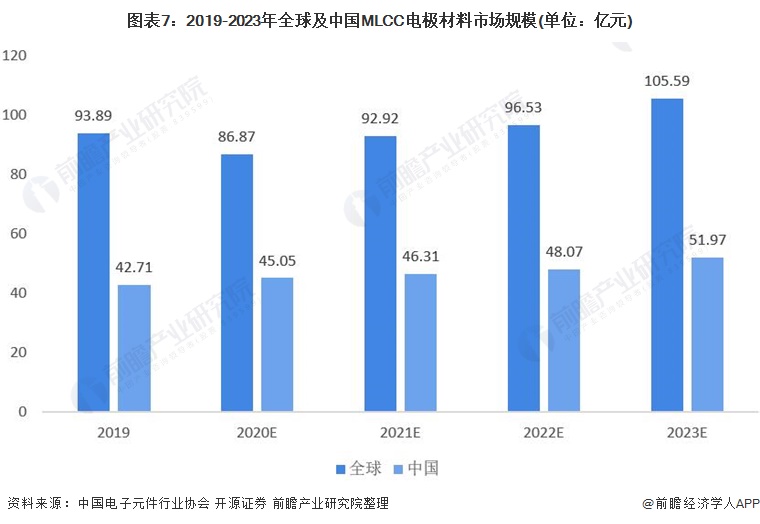

电极材料是MLCC的另外一种主要原材料,占MLCC成本的10%~20%左右。其分为内电极和外电机两类。其中内电极材料中使用的导电相金属粉体主要有镍、银、钯,外电极材料中使用的导电相金属粉体主要有铜和银。数据显示,2020年全球MLCC电极材料市场规模约86.87亿元,中国MLCC电极材料市场规模约45.05亿元。

下游需求情况

1、手机市场

据国家统计局统计数据显示,2020年全年中国手机产量达到了14.7亿台,累计下降9.5%。2021年一季度中国手机产量达到3.5亿台,累计增长33.9%。

从手机用MLCC需求规模来看,前瞻结合国家统计局、HIS、财通证券等多方数据,对中国手机用MLCC需求进行测算。目前,单部手机MLCC量平均在1000只左右。随着生活质量及技术水平的不断提升,手机行业的更新换代速度加快,对于MLCC的需求量将会持续增长。因此,按照此用量,2020年我国手机行业MLCC需求规模在14531亿只左右。

2、汽车市场

据中国汽车工业协会发布产销数据显示,2020年,中国乘用车市场共计生产1999.4万辆,同比下降6.5%;商用车产量为523.1万辆,同比增长20.0%。

受益于政策的优惠,我国新能源汽车市场从2014年开始快速发展,新能源汽车产量大幅上升。根据中国汽车工业协会统计据显示,2020年国内新能源汽车产量为136.6万辆,同比增长7.5%。

从需求规模来看,前瞻结合中汽协、华创证券等多方数据,对中国汽车用MLCC需求进行测算。2020年我国常规燃油车、混合动力车、纯电动汽车用MLCC需求量分别约为7157700万只、312000万颗和1989000万只,合计9458700万只。

行业发展现状

1、中国为全球最大的需求市场

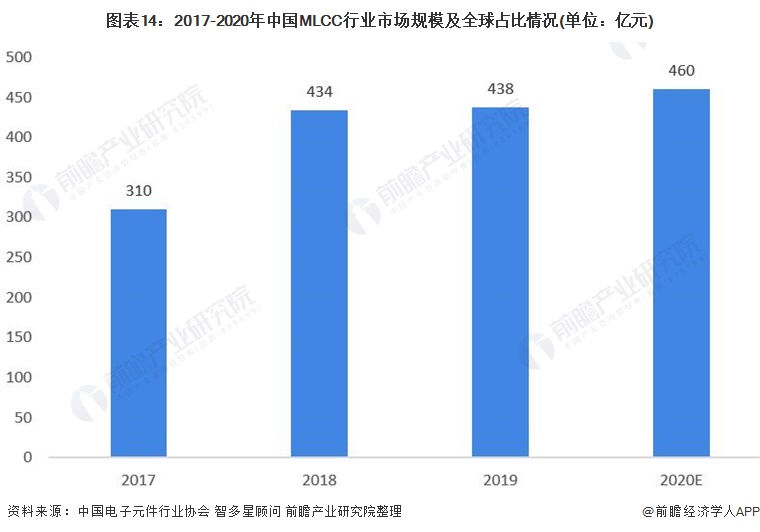

根据中国电子元件行业协会数据显示,2018年,全球MLCC市场规模约为1102亿人民币;2019年,全球MLCC市场量价齐降,整体市场规模为963亿元人民币,同比下降12.6%。2020年上半年,由于全球新冠疫情的影响,全球经济受损较重,疫情初期多数MLCC生产企业的正常经营被打断。下半年随着MLCC主要生产地区逐步恢复生产,MLCC产业逐渐升温,全年全球MLCC市场规模达到1017亿元。

从国内市场来看,中国已经成为全球最大的MLCC市场。根据中国电子元件行业协会数据显示,目前中国MLCC行业市场规模约为460亿元,约占全球的45.23%。

2、行业进口依赖度高

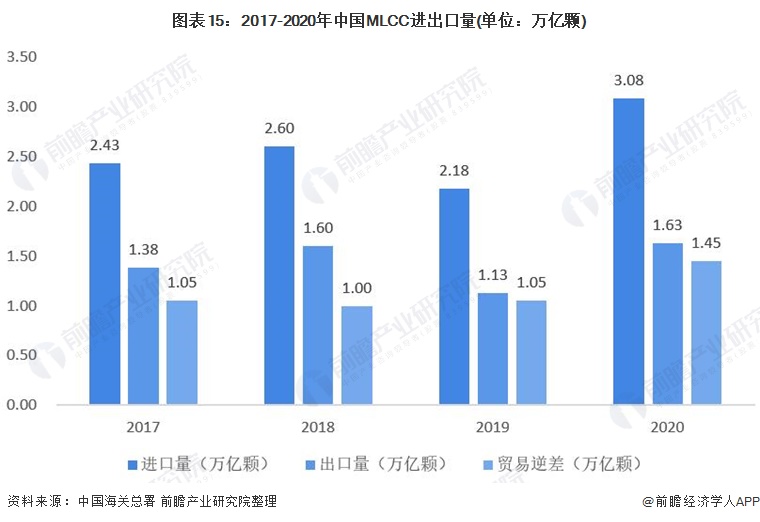

根据中国海关总署数据显示,中国MLCC进口依赖度较高。2020年,中国MLCC进口量为3.08万亿颗,出口量为1.63万亿颗。进口产品主要集中在中高端,2020年,MLCC进口平均单价为26.35美元/万颗,出口单价为23.60美元/万颗。

行业竞争格局

1、 企业竞争:日系厂商占主导地位 国产进程加速

——全球:MLCC行业竞争格局

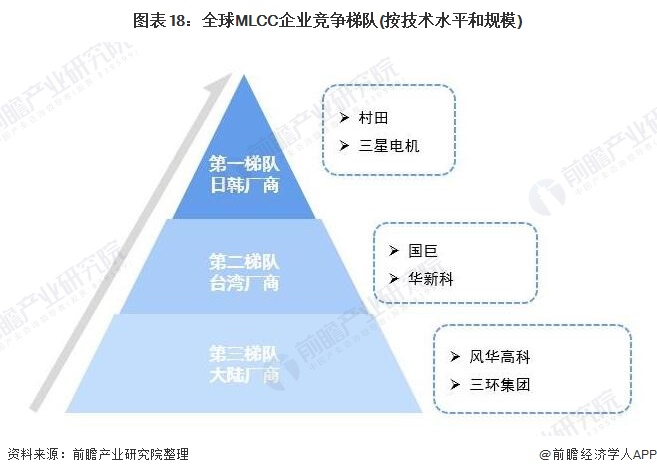

全球MLCC企业分为3个竞争梯队。其中,第一梯队主要为日韩厂商,比如村田和三星电机,在产能和技术上领先全球;第二梯队为中国台湾厂商,在技术上略逊于第一日本大厂,比如国巨和华新科等;第三梯队为中国大陆厂商,比如风华高科和三环集团,在全球份额较低,主要以中低端产品为主。

从企业竞争格局来看,目前全球MLCC行业龙头企业为村田、三星电机、国巨。2020年,村田、三星电机、国巨全球份额分别为32%、19%、15%。

——我国:MLCC行业竞争格局

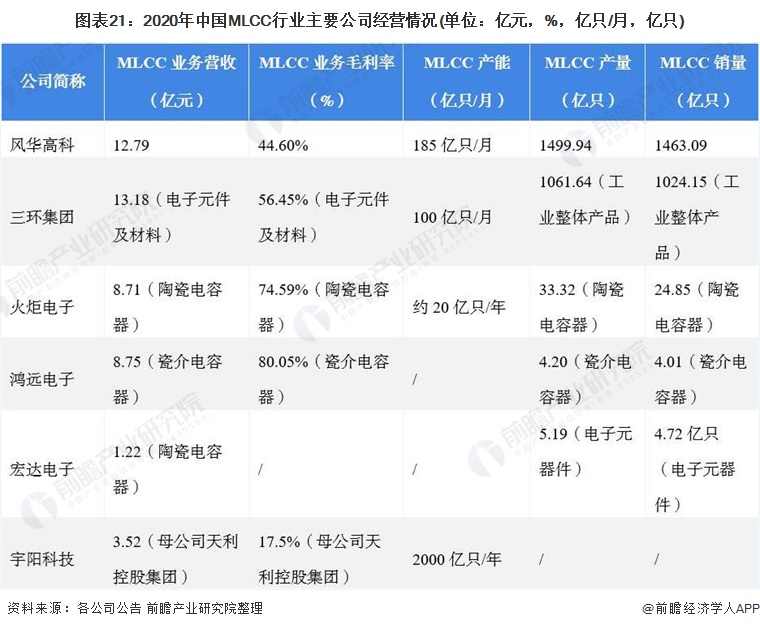

我国MLCC行业主要公司有风华高科、三环集团、宇阳科技、火炬电子等。

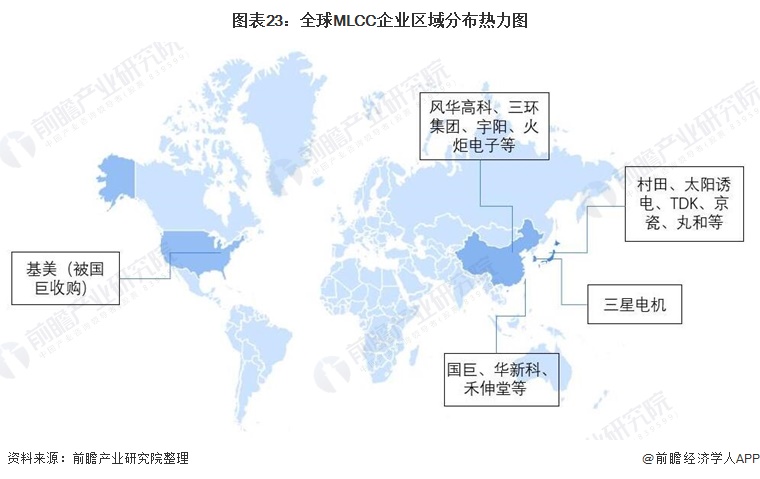

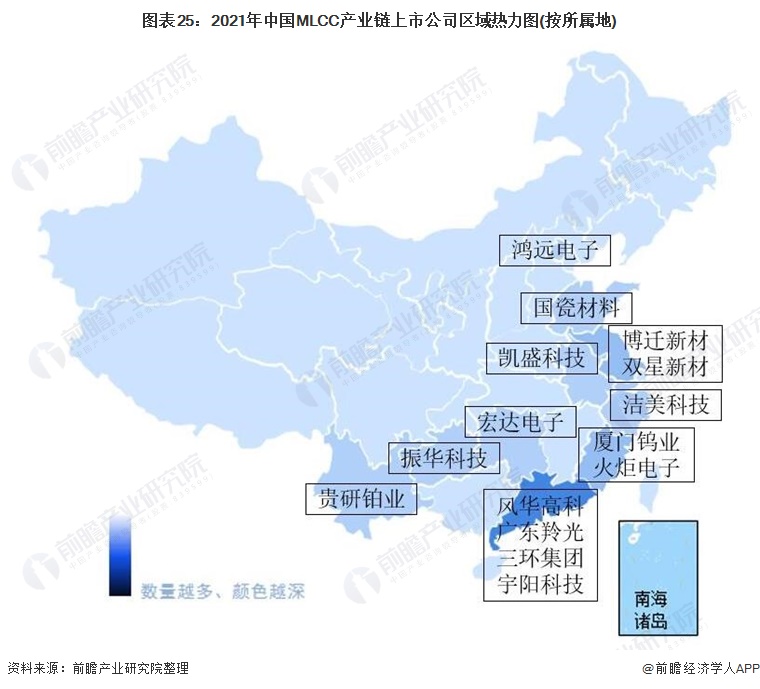

2、区域竞争:全球集中于日本 中国集中于广东

——全球:MLCC行业区域竞争格局

从区域竞争格局来看,目前日本地区企业的整体市场占有率最高,达到56%,而中国大陆MLCC制造商仅占全球6%的份额,大陆厂商产能供应较小。

——我国:MLCC行业区域竞争格局

从MLCC企业的区域集中度来看,我国MLCC产地主要集中于广东。截至2021年8月17日,广东省的MLCC企业数量占全国总数的40%左右,说明我国MLCC企业的区域分布较为集中。

行业发展前景及趋势

1、下游市场需求持续推动行业发展

随着5G应用的加速推进以及新能源汽车的需求爆发,MLCC需求迎来爆发。前瞻预测到2026年我国市场规模将达到730亿元。

2、产品向“五高一小”发展

MLCC广泛应用于手机、PC、基站、物联网、汽车及军工等领域,随着5G、新能源汽车、军工信息化等建设进程加速,MLCC迎来新一轮增长周期;同时,随着下游电子产品逐渐向轻薄化方向发展,推动MLCC产品向“五高一小”方向发展。即高容量化、高频化、耐高温、高可靠性以及小型化;然而当前我国MLCC仍需大量进口,国产化进程迫在眉睫,在当下全球科技竞争日趋激烈的形势下,国产MLCC厂商迎来关键的国产替代机遇期。

来源:前瞻产业研究院

图片新闻

技术文库

最新活动更多

-

3月27日立即报名>> 【工程师系列】汽车电子技术在线大会

-

4月1日立即下载>> 【村田汽车】汽车E/E架构革新中,新智能座舱挑战的解决方案

-

4日10日立即报名>> OFweek 2025(第十四届)中国机器人产业大会

-

即日-4.22立即报名>> 【在线会议】汽车腐蚀及防护的多物理场仿真

-

4月25日立即报名>> 【线下论坛】新唐科技2025新品发布会

-

4月30日立即参与 >> 【白皮书】研华机器视觉项目召集令

推荐专题

-

2 HBM4大战

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论