4日10日 OFweek 2025(第十四届)中国机器人产业大会

立即报名 >>>

7.30-8.1 全数会2025(第六届)机器人及智能工厂展

火热报名中>>

刀光剑影的半导体专利之战

最近,欧洲专利局(EPO)公布了《2021年专利指数》报告,其中半导体相关专利为3748件,比上年增加2成,创出历史新高。从不同地区的专利申请来看,中国和韩国2021年比上年增长4~5成,明显高于美国(增长3%)和欧洲(增长14%)的增速。

在专利申请的TOP25榜单中,华为、OPPO、中兴、百度四家中国企业上榜,其中OPPO以1057件专利申请总量排名第13位。

在半导体产业逐渐开启“逆全球化”之际,半导体专利的申请也在不断增长。市场竞争加剧和专利保护意识与能力的提升,使得专利的分量与日俱增。

各国专利之战

日本就是一个典型的依靠专利发展半导体的例子。

在1980-2000年间,日本企业几乎统治了“半导体工艺和材料”专利TOP10。2002年,日本政府发表《知识产权战略大纲》,正式确立“知识产权立国”的国家战略。

此后,在2000-2010年十年间,日本最大的半导体电子设备提供商——东京电子这一时期专利数量攀升很快,仅次于三星位列全球专利排名第二位;主要以OLED创新为主的半导体能源实验室也凭借Shunpei Yamazaki这个发明家总裁,挤进了前五。

专利在半导体这个高壁垒、高技术、高成本的领域中非常重要。谁能优先申请专利,谁就能在半导体的发展中掌握着主动权。因此,当半导体已经成为了一种战略资源后,所有国家都在发力。

实际上,全球各国偏向的专利申请种类并不相同。

在人工智能与半导体材料的专利申请方面,中美两国专利申请数量不相上下。

全球半导体材料第一大技术来源国为中国,中国半导体材料专利申请量占全球半导体材料专利总申请量的32.05%;其次是美国,美国半导体材料专利申请量占全球半导体材料专利总申请量的23.78%。

在全球人工智能专利申请中,中国和美国也处于领先地位,遥遥领先其他国家。中国专利申请量为 389571,位居世界第一,占全球总量的 74.7%,是排名第二的美国的 8.2 倍。

作为老牌科技强国,美国在世界科技产业链中占有重要地位。在专利申请的数量上美国占比最高达到25%;德国(14%)、日本(11%)、中国(9%)等分列其后。

而日本则在光刻胶方面专利数量远远领先。从2006年-2018年,日本企业在光刻的前后处理领域的专利申请量居世界第一位,总计申请了18531项专利,全球占比超过43%,远远超过排在第二、第三位的韩国和美国。

从单个申请者来看,日本企业东京电子每年稳定申请数约为400项,在2006年至2018年累计达到了5196项,占到整体的12.1%。东京电子在涂布显影设备领域,已掌握超过80%的全球份额。

韩国则在第三代“神经形态”人工智能半导体领域有一席之地。韩国发布关于《人工智能半导体产业竞争力分析结果》显示,第三代“神经形态”人工智能半导体的专利申请数量韩国超越日本和中国台湾地区,以较大优势位居世界第二。

为什么半导体领域专利纠纷尤其多?

半导体产业是目前世界上所获专利最多、专利纠纷最为集中的领域之一。

去年11月26日,美光结束了与中国台湾联华电子历经四年的诉讼。双方将各自撤回向对方提起的诉讼,同时联电向美光一次性支付一笔金额保密的和解金。自2017年美光举报联电在同晋华的合作中涉嫌窃取商业秘密后,3家公司的知识产权纠纷已持续4年之久。

1月27日,美国国际贸易委员会(ITC)投票决定对特定有源矩阵OLED显示设备及其组件启动337调查,京东方涉案。京东方发布公告称,经核查,针对公司特定有源矩阵OLED产品,目前Solas OLED主张美国专利共2件,分别涉及阵列基板和驱动电路技术。

随着半导体产业的发展,半导体行业之间的竞争已经不再是通过压低成本取胜的阶段,取而代之的是以知识产权为主的竞争手段。

由于半导体行业的上下游关系复杂,研发成果的表现形式多样,它涉及到工艺制备方法,还包括到各产品本身,如何利用多种形式的知识产权来保护研发成果,这对企业研发和IPR来说都是一个挑战。随着市场竞争日趋激烈,全球专利纠纷此起彼伏。

例如,早些年美国可靠的专利保护为投资者提供了经济激励,但后来由于最高法院的裁决与国会的改革,美国专利保护的可靠性开始下降,投资人不再信任专利保护。另外,专利的维权和执行成本也高过往常。少了可靠的专利保护,芯片厂的竞争对手便可以肆无忌惮地拷贝创新技术,然后低价出售,给砸下研发费用的芯片厂造成沉重打击。

专利战争夺的背后实质是什么?就是专利授权费。半导体巨头们大力投入研发的背后,也希望由此形成的技术成果可以换来市场回报,随着消费需求的转型,行业竞争也开始由粗放型的价格战向技术型的专利战转变。

此外,专利逐渐成为市场优胜劣汰的一种手段,专利企业用获得专利权的产品或技术在市场竞争中进行防御,使竞争对手无法进入这个技术领域和市场,以减少竞争对手在市场中的占有份额,从而避免更大的损失。

因此,苹果与高通也曾有过持续两年数十亿美元专利授权费诉讼。开始是由苹果将高通诉至美国加州南区法院,指控高通公司垄断无线设备芯片市场,并控告高通以不公平的专利授权行为让苹果损失10亿美元。在这之后不到三个月时间,苹果先后在美、中、英等三国对高通发起多起专利诉讼。

高通同样选择回击,在美国、德国和中国对苹果发起诉讼,而在中国内地,高通更是在北京、广州、南京、青岛和福州等五个城市先后发起了二十余起针对苹果的诉讼案件。

而专利的获取不一定依靠专利费的授权,还有一条路子——并购。实际上,半导体产业内的各类并购影响的不止是厂商的生产产能,同样还包括半导体相关专利分配的转移。

在某些情况下,被收购的投资组合的专利数量可能占收购实体的很大一部分。例如,在拟议的AMD-Xilinx和英伟达-ARM交易中,被收购方的投资组合规模(Xilinx约有4500笔有效赠款,ARM约有4200笔现款)大于收购者投资组合的50%。就AMS-OSRAM交易而言,被收购方(OSRAM)的投资组合实际上是收购方(AMS)组合的几倍。

因此,各国国家也开始出台相应保护专利的措施。

韩国总理金富谦主持召开科学技术长官会议时,审议了“培养及保护国家战略技术”方案。方案称,政府将制定国家核心技术保护体系,为防止人才流失,将构建核心人才数据库。

中国大陆的专利情况

中国是半导体消费大国,半导体销售额占全球市场的一半以上,但非常依赖外来技术和产品。近年来,中国政府对半导体产业的战略地位日趋重视,大力扶植半导体产业。中国半导体产业的庞大商机吸引着许多企业参与竞争,行业充满活力。

2021年,中国在半导体元件领域上共授权专利10057项,比上一年增长12%,2014-2021年的平均增长率达到15%,是专利数量第42多的技术领域。近年来,半导体元件领域的专利增长较快,但波动较大。

从地区来看,2021年,北京获得该领域国家专利1148项,占该领域的份额为15.4%,占本地区专利的1.4%;广东获得该领域国家专利1120项,占该领域份额的15%,占本地区专利的1.1%。北京和广东在半导体元件技术上的专利数量最多,表明这两地汇聚了大量的技术研发力量,是研发能力最强的地区。

从产业链来看,设计模块专利许可占比最高(1.74%),领先第二位的设备模块超三倍,材料、设备的专利许可行为排在第二(0.51%、0.46%),封测、制造模块的专利许可行为占比最低。

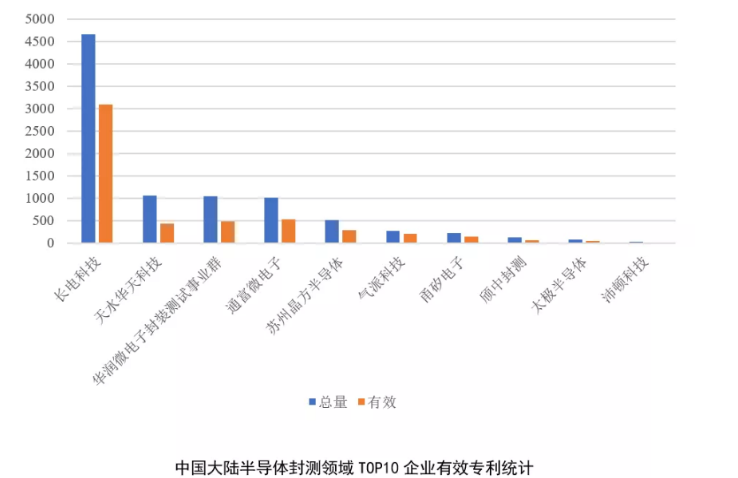

中国大陆封测领域中专利申请量最高的企业为长电科技,以4660件专利申请位居首位,并有明显的优势地位,为封测领域中国大陆创新龙头。

从半导体行业中国专利诉讼占比情况来看,设计模块专利诉讼占比最高(0.33%),远超其他模块,其他模块专利诉讼发生频率相对较低。

半导体产业是信息产业生态链中关联度最大的产业,是投入大、利润高的产业,也是战略性和市场性同时兼备的产业,世界各发达国家政府都从国家战略的高度大力支持其发展。半导体专利同样十分重要。

专利之战,日益焦灼。

原文标题 : 刀光剑影的半导体专利之战

图片新闻

技术文库

最新活动更多

-

即日-3.27立即报名>> 【在线直播】解密行业检测流量密码——电子与半导体行业

-

3月27日立即报名>> 【工程师系列】汽车电子技术在线大会

-

即日-3.28立即报名>>> 【在线会议】汽车检测的最佳选择看这里

-

即日-3.31立即报名>>> 【在线会议】AI加速卡中村田元器件产品的技术创新探讨

-

4月1日立即下载>> 【村田汽车】汽车E/E架构革新中,新智能座舱挑战的解决方案

-

4日10日立即报名>> OFweek 2025(第十四届)中国机器人产业大会

推荐专题

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论