4日10日 OFweek 2025(第十四届)中国机器人产业大会

立即报名 >>>

7.30-8.1 全数会2025(第六届)机器人及智能工厂展

火热报名中>>

A股“芯片一哥”业绩创新高!与台积电差距拉大?

中芯国际业绩如期发布,无论营收、净利润还是毛利率,公司在2022年都创下历史新高。

作为中国大陆晶圆代工的龙头,中芯国际的一举一动,都牵动着整个半导体行业的目光。而从中芯国际创新高的业绩背后,依然能感受到行业内传来的阵阵的寒意。

业绩创历史新高

2022年,中芯国际营业收入达到495.16亿元,同比增长39%,晶圆代工业务营收为452.93亿元,同比增长 41.0%。

同期,中芯国际实现归母净利润为121.33亿元,同比增长13%;扣非净利润为97.64亿元,同比增长83.4%;公司毛利率为38.3%,较上期的29.3%增加9%。

在营业收入、净利润、毛利率等方面,中芯国际均创下历史新高。

中芯国际表示,上述业绩指标的快速提升,主要是由于销售晶圆的数量增加,以及平均售价上升所致。

公司年报显示,公司销售晶圆数量,由2021年的折合8英寸晶圆674.7万片,增长5.2%至去年的折合8英寸晶圆709.8万片;而平均售价则由2021年的4763元,涨至去年的6381元。

而中芯国际的资产结构也相对稳健。截至2022年年末,公司资产总额为3051亿元,资产负债率为33.9%,流动比率和速动比率分别为2.4和2.1。2022年全年,公司经营活动产生的现金流量净额为365.91亿元,同比增长75.5%。

另外,公司在收入结构上的变化也值得关注。2022年,中芯国际中国区以外收入占比为25.8%,去年同期为30.1%。

另外,公司智能手机和消费电子应用的占比,由去年的55.7%降至50%,“其他”收入占比则由31.5%提升至35.9%。而中芯国际联合首席执行官赵海军此前就提到,随着公司积极推进的车规级电源管理、车身控制、车用娱乐管理系统等平台陆续推出,新能源汽车相关收入增长显著。

下调2023年预期

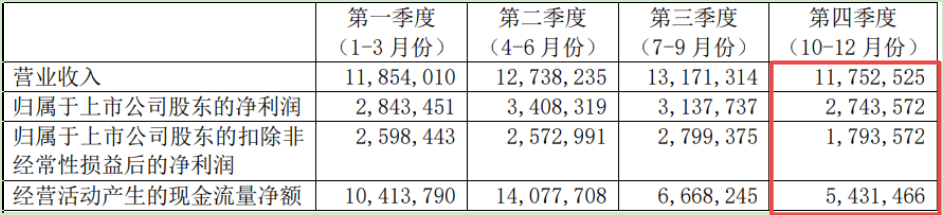

尽管全年业绩表现优异,但从年报中仍可清楚看到,2022年下半年开始的行业下行周期,对公司造成了明显的影响。2022年第四季度,中芯国际营业收入、归母净利润分别为117.52亿元和27.44亿元,低于2022年任一季度。

图片源自公司财报

另外,2022年集团销售晶圆的数量为折合8英寸晶圆709.8 万片,折合8英寸晶圆月产能为71.4万片,全年产能利用率为 92%,而据行业人士推算,中芯国际2022年第四季度产能利用率已经下滑至79.5%。

而公司去年也面临较大的去库存压力。截至2022年底,中芯国际存货余额达到133.13亿元,较期初增长75.1%,主要原因均为生产备货;晶圆库存量为516724片,同比增长395.1%。

而二级市场上的投资者也在“用脚投票”。截至去年12月31日,中芯国际普通股东总数为30.96万户,去年第三季度末、2021年年末该数据分别为32.34万户和34.72万户。股东总数的持续减少,一定程度反映了投资者对中芯国际未来发展的观望态度。

尽管表示“感受到客户信心的些许回升”,但对于2022年的走势,中芯国际的预测也相对较为“悲观”。中芯国际预测,今年一季度销售收入预计环比下降10%到12%,毛利率预计在19%到21%之间,相较去年接近“腰斩”。赵海军解释称,毛利率下滑主要受产能利用率降低和折旧上升等影响。

赵海军还预测道,公司2023年营收同比降幅为“低十位数”,毛利率在 20%左右,折旧同比增长超两成。

而在资金的使用上,中芯国际也显得颇为谨慎。2022年,公司资本开支约为432.4亿元,主要用于产能扩产和新厂基建。中芯国际预计,2023年资本开支与上一年相比大致持平;到2023年底月产能增量与上一年相近。同时,中芯国际董事会审议决定,公司2022年度拟不进行利润分配。这可能反映了公司目前资金需求较大,对未来的预测相对保守。

而中芯国际对2023年的预测,也符合当前市场上的主流观点。此前,台积电也下调了2023半年的资本支出预计;研究机构Counterpoint认为,预计2023年全球代工半导体收入将下降5%-7%,预计本季度平均产能利用率将下降至2022年水平的75%左右,行业最乐观也要下半年才开始回暖。

与台积电差距拉大

作为中国大陆的晶圆代工龙头,中芯国际很难不让人拿来跟台积电做比较。与中芯国际一样,台积电2022财年全年收入同样创下纪录,收入达2.264万亿新台币,同比增长42.6%;净利润为1.017万亿新台币,同比增长41.3%。

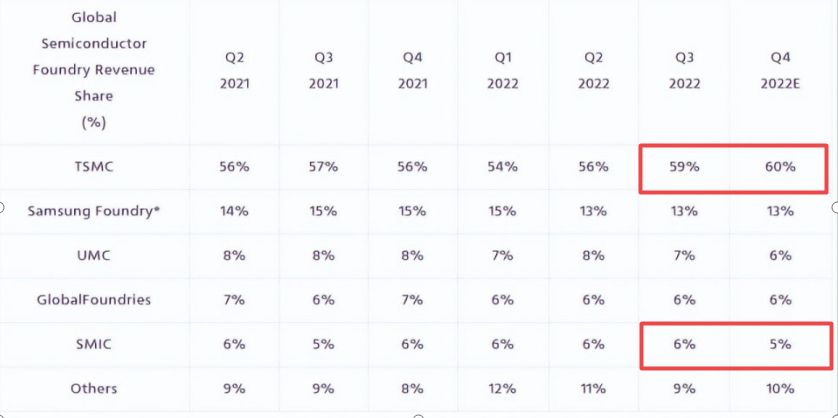

而从市场份额等情况来看,中芯国际和台积电的差距似乎在拉大。Counterpoint发布的数据显示,2022年四季度,在晶圆代工市场,中芯国际排名第五,市场份额由此前的6%降至5%;而榜首的台积电的市场份额进一步提升到了60%。榜单中的第二到第四分别是三星、联电和格芯,市场份额分别为13%、6%、6%。

数据源自Counterpoint报告

在具体的业务上,2022财年,台积电5nm制程收入占比进一步上升,从19%提升至26%。由于5nm制程毛利率更高,带动了台积电毛利率的提升。数据显示,台积电毛利率从2021财年的51.6%,涨至2022财年的59.6%,去年第四季度更是高达62.2%。

而与依靠先进制程强势带动不同,目前中芯国际仍然主要依靠成熟制程产品。而中芯国际2022年的资本开支,也主要用于成熟产能扩产以及新厂基建。

分析人士认为,包括5纳米和4纳米在内的先进制程,是推动台积电市场份额持续增长的关键,这也让其具备了比其他竞争对手更强的抗风险能力。

而双方在研发费用上的投入也差距较大。2022年,中芯国际研发投入为49.53亿元,占营业收入的10%,全部计入费用。而同期台积电研发经费高达54.7亿美元(约合377亿元人民币),占当年度营收8%,总金额约是中芯国际的7.6倍。

12nm何时量产

在年报中,中芯国际还展示了其核心技术与研发的进展:2022年,公司28纳米高压显示驱动工艺平台、55纳米BCD平台第一阶段、90纳米BCD工艺平台和0.11微米硅基OLED工艺平台已完成研发,进入小批量试产。

而对于当前市场颇为关注的12nm制程,公司却并未在年报上予以明确说明。此前有传闻称,中芯国际12nm的工艺开发取得突破,目前已量产。

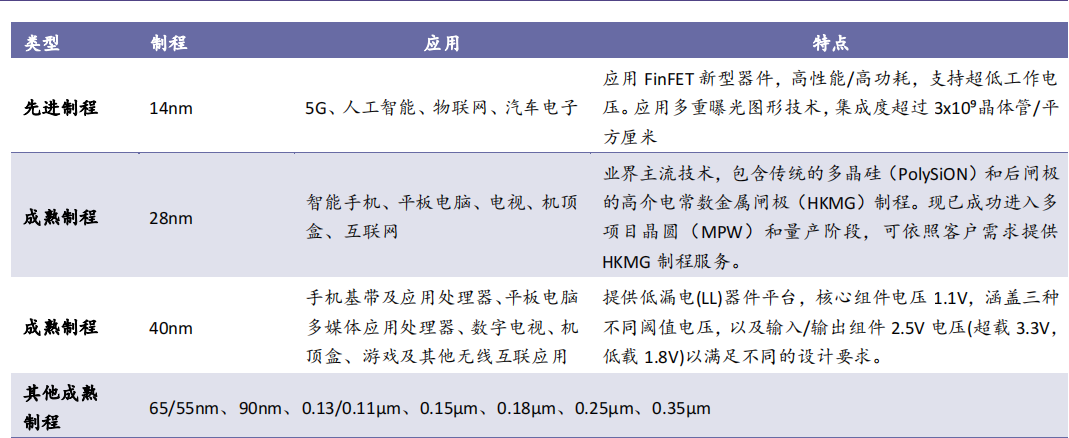

中芯国际目前的工艺平台包括成熟逻辑平台、先进逻辑平台和特殊工艺平台,而公司主要收入来自于成熟工艺和特殊工艺平台。成熟逻辑平台涵盖 0.35 微米到28nm的产品,应用于平板电脑、智能手机、基带和应用处理器、汽车等领域。特殊工艺平台用于生产模拟、IGBT、IoT、汽车电子等专用领域产品。

图片源于浦银国际研报

2019年第四季度,中芯国际开始量产14nm FinFET,其中的产品包括华为麒麟710A处理器。这是中国大陆可量产的最先进的制程,也是唯一将技术节点推进到14nm和FinFET的晶圆制造厂商。

而在2020年第一季度,公司14nm制程产品收入占比,由2019年四季度的 0.29%,显著提升至 1.26%。2020 年第三季度,公司 28/14nm 工艺制程产品营收占比更是达到 14.6%。2020年和2021年,公司持续推进 N+1 代、N+2 代等先进制程节点的研发。

2020年第四季度, 美国商务部将中芯国际列入实体清单,这给中芯国际追赶先进制程制造了困难,公司先进制程产品出货受到一定影响,暂时放缓了先进制程产能扩张的速度。2020 年 四季度公司 28/14nm 工艺制程产品收入占比下降至 5%,2021 年一季度该部分业务占比提升至 6.9%

而中芯国际在先进制程上寻求突破,还面临DUV光刻机的限制。近期,荷兰政府拟提议限制浸没式DUV光刻机的出口,该提议预计将在夏季之前公布。而中芯国际则回应称,公司目前生产运营正常,目前并未收到相关通知。

图片新闻

技术文库

最新活动更多

-

3月27日立即报名>> 【工程师系列】汽车电子技术在线大会

-

4月1日立即下载>> 【村田汽车】汽车E/E架构革新中,新智能座舱挑战的解决方案

-

4日10日立即报名>> OFweek 2025(第十四届)中国机器人产业大会

-

即日-4.22立即报名>> 【在线会议】汽车腐蚀及防护的多物理场仿真

-

4月25日立即报名>> 【线下论坛】新唐科技2025新品发布会

-

4月30日立即参与 >> 【白皮书】研华机器视觉项目召集令

推荐专题

-

1 HBM4大战

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论