龙迅股份拟募资3.15亿元建设芯片开发项目

10月27日,资本邦获悉,龙迅半导体(合肥)股份有限公司(下称:龙迅股份)的科创板IPO申请于近日获上交所受理,保荐机构为华安证券。

(图片来源:上交所网站)

龙迅股份是一家专业从事集成电路设计的高新技术企业,主营业务为高清视频信号处理和高速信号传输芯片及相关IP的研发、设计和销售。经过十多年的研发创新积累,公司开发了一系列具有自主知识产权的核心技术和芯片产品。

公司产品包括高清视频信号处理和高速信号传输芯片两大类,130多种规格型号,可支持HDMI、DP/eDP、eDPx、USB/Type-C、MIPI、LVDS等信号协议或标准,产品种类全面,性能、功耗、兼容性等方面处于行业先进地位。此外,该公司芯片先后进入高通、安霸、Intel、三星、瑞芯微等主芯片参考设计平台,苹果(Apple)、思科(Cisco)、宝利通(Poly)、脸书(Facebook)、罗技(Logitech)、佳明(Garmin)、富士康、创维、京东方、Oppo 等全球著名客户开始选用公司的芯片方案,部分客户已经小批量或者正式批量生产。

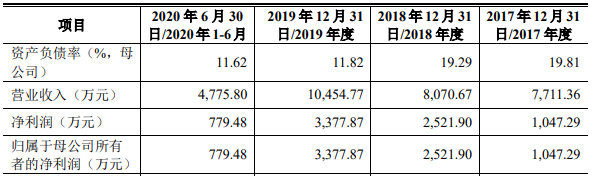

财务数据显示,2017年至2020年上半年,龙迅股份实现营收分别为7,711.36万元、8,070.67万元、1.05亿元、4,775.80万元;实现归母净利润分别为1,047.29万元、2,521.90万元、3,377.87万元、779.48万元。

(图片来源:龙迅股份招股书)

根据《上海证券交易所科创板股票发行上市审核规则》第二十二条,龙迅股份选择的上市标准为:“预计市值不低于人民币10亿元,最近一年净利润为正且营业收入不低于人民币1亿元。”

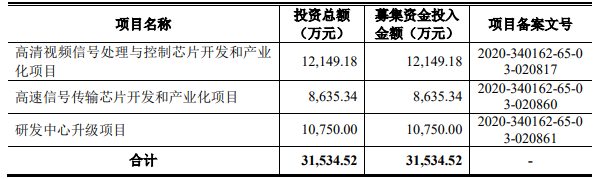

此次申报科创板,龙迅股份计划发行股票不超过1,082.1697万股,拟募集资金3.15亿元,将用于建设投资高清视频信号处理与控制芯片开发和产业化项目、高速信号传输芯片开发和产业化项目、研发中心升级项目。具体情况如下:

(图片来源:龙迅股份招股书)

据悉,龙迅股份公司前身为龙迅有限,成立于2006年11月29日,系持有美国永久居留权自然人陈峰(英文姓名FENG CHEN)出资设立的外商独资企业。2015年9月18日,龙迅有限完成股改变更为股份公司。

龙迅股份控股股东、实际控制人为陈峰。截至招股说明书签署日,陈峰直接持有公司17,710,822股股份,占公司本次发行前总股本的比例为54.5534%,同时其控制的芯财富持有公司1,433,658股股份,占公司本次发行前总股本的比例为4.416%,陈峰直接和间接控制的公司股份占公司本次发行前总股本的比例为58.9694%。龙迅股份股权结构如下:

(图片来源:龙迅股份招股书)

招股书显示,龙迅股份采用了集成电路设计行业普遍的Fabless经营模式,主要供应商为晶圆制造厂和封装测试厂,发行人与主要供应商建立了长期稳定的合作关系。

报告期各期,龙迅股份向前五名供应商采购金额合计为4,274.55万元、3,965.41万元、3,796.58万元和2,979.00万元,占同期采购总额的98.49%、95.19%、95.32%和93.97%,占比较高。

其中,晶圆主要向SILTERRA MALAYSIA SDN BHD采购,报告期各期采购金额分别为2,609.50万元、2,211.48万元、2,281.30万元和1,869.76万元,占同期晶圆采购金额的比例分别为90.87%、88.22%、94.08%和96.81%;封装测试采购主要向超丰电子股份有限公司采购,报告期各期采购金额分别为1,155.38万元、1,332.68万元、1,130.34万元和916.30万元,占同期封装测试采购金额的比例分别为90.46%、94.68%、88.79%和93.81%。

因龙迅股份主要供应商为境外企业,未来若因主要供应商发生不利变化,导致发行人产品不能正常生产交付,龙迅股份经营情况将受到不利影响。

境外销售收入方面,报告期各期,龙迅股份境外销售收入分别为5,074.36万元、4,091.09万元、5,266.58万元和1,458.64万元,占当期营业收入比例分别为65.80%、50.69%、50.37%和30.54%。

该公司境外销售客户主要位于中国台湾、中国香港、美国等国家/地区;此外,公司晶圆制造及封装测试均自境外采购。未来如果全球贸易摩擦加剧,境外客户可能会减少订单、要求龙迅股份产品降价或者承担相关关税等措施,境外供应商可能会被限制或禁止向发行人供货,由此对龙迅股份经营产生不利影响。

除了供应商外,龙迅股份的客户也较为集中。报告期各期,公司向前五名客户的合计销售金额分别为4,746.53万元、4,564.46万元、5,675.46万元和2,352.01万元,分别占当期营业收入比例为61.55%、56.56%、54.29%和49.25%,客户集中度较高。

此外,报告期各期末,龙迅股份存货账面价值分别为2,308.34万元、3,304.97万元、3,094.36万元和4,099.61万元,存货规模较大,占总资产的比重分别为27.35%、30.90%、15.96%和20.22%;同期存货周转率分别为1.62次/年、0.98次/年、1.12次/年和0.50次/年,低于同行业可比上市公司。

龙迅股份称,如果下游市场需求下降或晶圆等原材料价格出现大幅下跌,公司将面临大幅计提存货跌价准备的风险,导致公司经营业绩下滑,给公司生产经营和业务发展带来不利影响。

此次冲刺科创板IPO,龙迅股份坦言还存在以下风险:

1、营业收入存在季节性波动风险

发行人部分主要产品应用于电视、电脑、手机等各种消费类电子产品领域,发行人销售收入与终端产品市场销售情况密切相关。每年第四季度和次年第一季度一般是消费电子产品销售旺季,消费电子产品厂商会在销售旺季来临前加大生产和备货。发行人每年第三季度和第四季度的销量明显高于前两季度,销售收入呈现一定的季节性特征。2017年度、2018年度和2019年度,发行人下半年主营业务收入占全年销售收入比例分别为64.85%、64.96%和67.67%。因此,发行人的经营业绩存在季节性波动的风险。

2、毛利率波动风险

报告期各期,发行人综合毛利率分别为59.95%、62.90%、61.97%和57.50%。公司产品毛利率主要受产品售价、原材料及封装测试成本及发行人设计能力等多种因素影响,若上述因素发生不利变动,可能导致公司毛利率下降,从而影响公司盈利能力。

3、政府补助不能持续风险

报告期各期,发行人获得的政府补助对利润总额的贡献分别为707.36万元、1,238.00万元、1,661.85万元和625.80万元,占当期利润总额的比例分别为55.91%、45.04%、45.60%和87.10%,占比较大。发行人所处行业属于政策支持行业,若未来发行人承担的政府补助项目减少或未能通过相关部门审核验收,则存在政府补助不能持续或被要求退回的风险,进而对发行人的经营业绩产生不利影响。

4、净资产收益率下降风险

2017年度、2018年度及2019年度,发行人加权平均净资产收益率分别为21.60%、35.53%和27.12%。本次募集资金到位后,发行人净资产将有大幅度增长,但募集资金投资项目的实施以及最终经济效益的产生尚需一定时间,预计将导致发行人发行当年净资产收益率下滑,存在净资产收益率下降风险。

转载声明:本文为资本邦原创文章,转载请注明出处及作者,否则为侵权。

风险提示 : 资本邦呈现的所有信息仅作为参考,不构成投资建议,一切投资操作信息不能作为投资依据。投资有风险,入市需谨慎!

图片新闻

技术文库

最新活动更多

-

3月27日立即报名>> 【工程师系列】汽车电子技术在线大会

-

在线会议观看回放>>> AI加速卡中村田的技术创新与趋势探讨

-

4月30日立即参与 >> 【白皮书】研华机器视觉项目召集令

-

即日-5.15立即报名>>> 【在线会议】安森美Hyperlux™ ID系列引领iToF技术革新

-

5月15日立即下载>> 【白皮书】精确和高效地表征3000V/20A功率器件应用指南

-

5月16日立即参评 >> 【评选启动】维科杯·OFweek 2025(第十届)人工智能行业年度评选

推荐专题

-

10 功率半导体,嗅到风险

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论