4日10日 OFweek 2025(第十四届)中国机器人产业大会

立即报名 >>>

7.30-8.1 全数会2025(第六届)机器人及智能工厂展

火热报名中>>

英伟达:“宇宙”最强股,礼包炸不停

英伟达 (NVDA.O)北京时间5月23日凌晨,美股盘后发布 2025财年第一季度财报(截至 2024年4月):

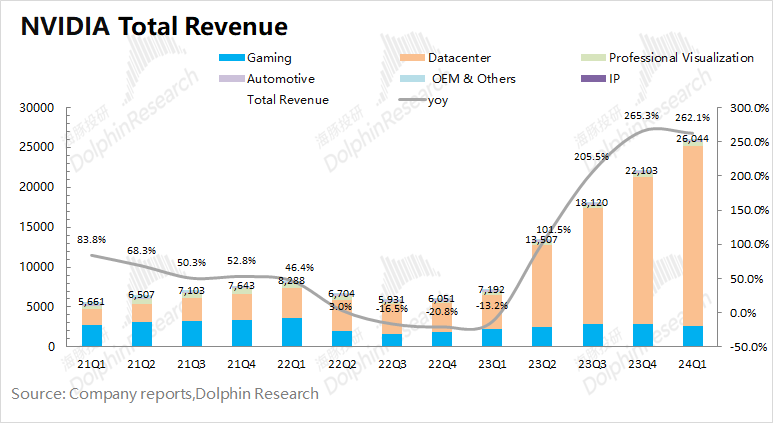

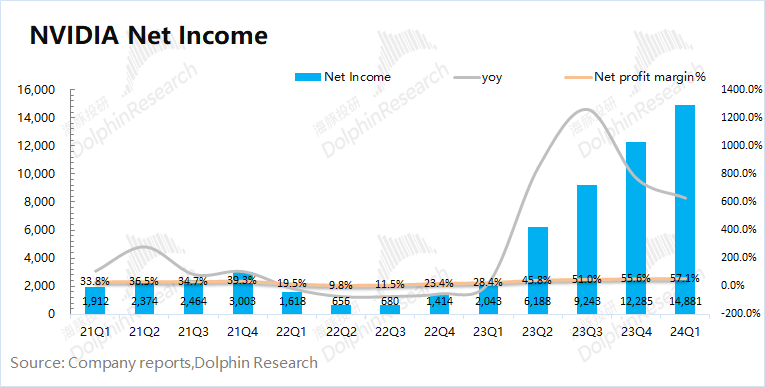

1、整体业绩:收入&毛利率,双双创新高。本季度英伟达公司实现营收260.4亿美元,同比增长262.1%,超市场预期(246.5亿美元)。本季度英伟达实现毛利率(GAAP)78.4%,也超市场预期(76.6 %)。毛利率创历史新高,主要是数据中心业务的强劲表现,带动整体毛利率提升。而本次财报的净利润149亿美元,同比上升628%,利润端同样是历史新高。

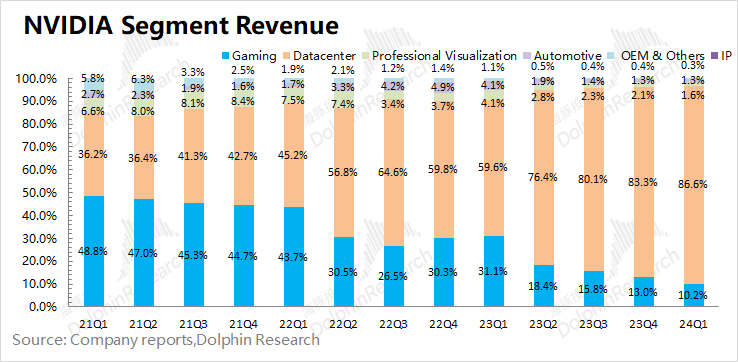

2、核心业务情况:数据中心继续拉升。数据中心业务占公司收入达到85.6%,是公司当前最核心的业务。

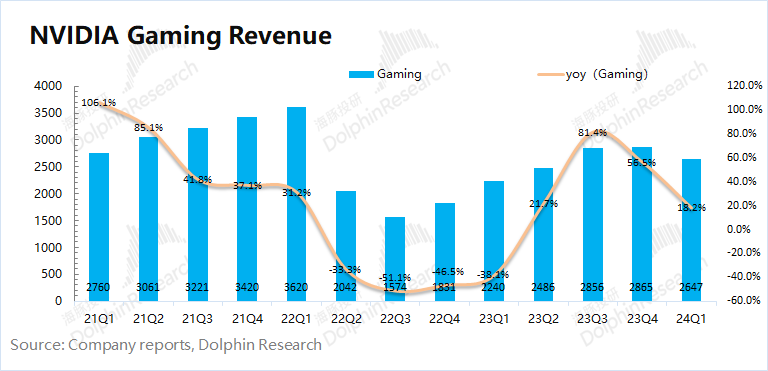

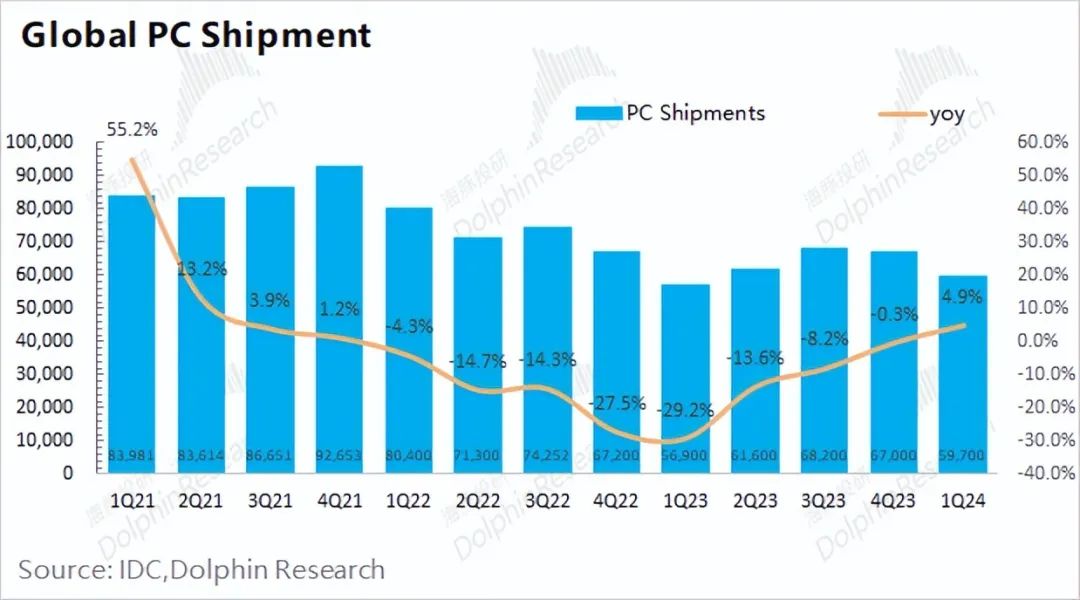

1)本季度游戏业务同比增长18.2%,回暖放缓。海豚君认为公司本季度游戏业务回暖放缓,主要是下游未见明显持续的需求。结合全球PC市场,本季度出货量再次回落至6000万台以下。虽然已经从底部走出,但环比再次回落。

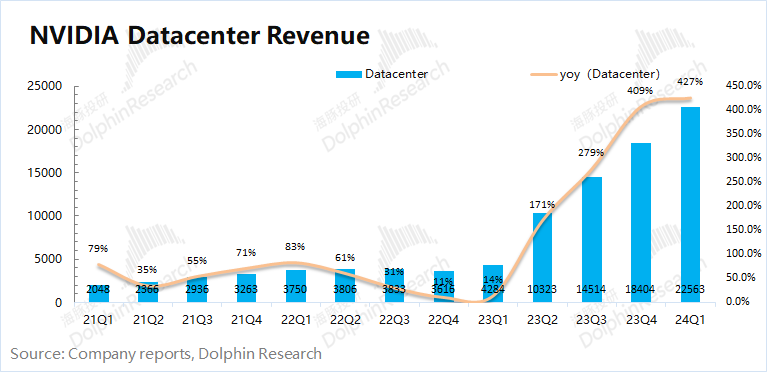

2)本季度数据中心业务同比增长426.7%,数据再创新高,主要是由大模型、推荐引擎和生成式 AI的强劲需求推动。

3、主要财务指标:费用率维持在低位。英伟达本季度经营费用率继续下滑至13.4%的低位。这主要是由于收入端的暴增,使得费用端的占比明显减小。存货端当前占比同样处于历史低位,这也表明公司当前产品情况依旧是供不应求的。

4、下季度指引:英伟达预计2025财年第二季度收入280亿美元(正负2%),同比增长107%,超市场预期268亿美元;第二季度毛利率74.8%(正负0.5%),略低于市场预期75.2%。

整体来看:英伟达再次交出亮眼业绩。公司本季度营收和毛利率,双双创历史新高。业绩面超预期的表现,主要来自于数据中心的强势拉动。具备领先的产品能力,英伟达业绩展现出明显的alpha。即使同行(AMD&英特尔)本季度数据表现平平,但并不影响英伟达业绩的持续高增长。

结合公司下季度的指引,公司第二季度收入280亿美元(正负2%)和毛利率74.8%(正负0.5%)。公司将在二季度开始出货Blackwell,在新品的带动下继续推动公司的收入增长。至于毛利率,虽然公司未给出更高的指引,但依旧维持在75%左右的高位,也还是不错的。

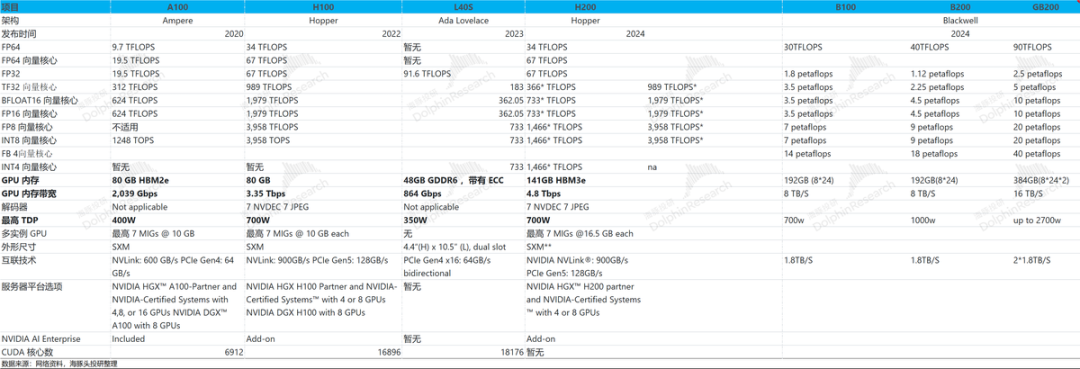

当前公司在业务上已经全面集中于数据中心业务,收入占比也提升至85%左右。公司业绩的持续增长,主要得益于公司领先的技术和持续迭代的产品。公司基本上每年都会推出新品,来维持公司领先的竞争力。

从各大科技厂商的资本开支看,微软、谷歌、亚马逊等都在提升资本开支,对于整个数据中心及AI的需求是增长的。而与AMD&英特尔的疲软数据不同,英伟达继续保持高增长。主要是由于持续领先的产品能力,英伟达拿下了大厂在AI芯片领域最大部分的资本开支。

虽然英伟达的股价从底部已经上涨数倍,但公司交出的业绩完全能支撑住当前的股价。而今公司宣布在6月对股价进行1拆10,降低投资门槛,有望进一步带动公司的交易量。凭借领先的算力和产品迭代能力,英伟达将稳坐AI芯片的头把交椅。

以下是详细分析

一、核心业绩指标:收入&毛利率,双双创新高

1.1 营业收入:2025财年第一季度英伟达公司实现营收260.44亿美元,同比增长262.1%,再超此前公司指引(240亿美元)。公司本季度收入继续拉升,主要是得益于下游数据中心业务的强劲表现。

展望2025财年第二季度,公司收入将继续增长。英伟达预计第二季度收入280亿美元(正负2%),同比增长107%,再超市场预期的268亿美元。海豚君认为在Blackwell出货的带动下,公司下季度的收入增长仍主要来自于数据中心业务的拉动。

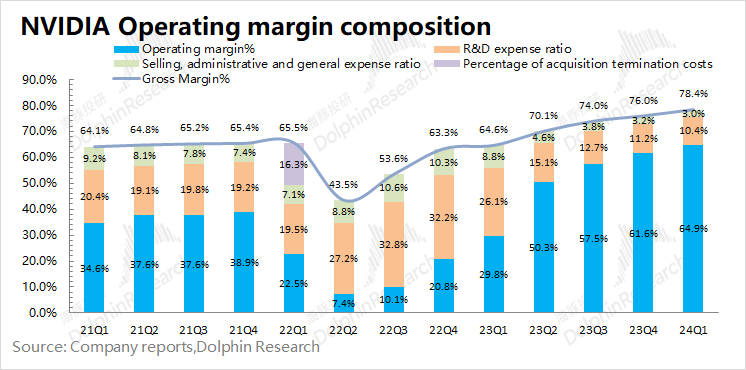

1.2 毛利率(GAAP):2025财年第一季度英伟达实现毛利率(GAAP)78.4%,再超指引预期上限(75.8%-76.8%),本季度毛利率继续创出新高。

随着数据中心业务的强势增长,公司毛利率水平被拉高至70%以上。其中一部分原因是本身AI产品有相对较高的毛利率,而另一部分也体现了当前市场中供不应求的情况,产品整体价格有所提升。

英伟达对2025财年第二季度的毛利率预期为74.8%(正负0.5%),略低于市场预期(75.2%)。在AI等需求的带动下,公司毛利率的中枢已经从65%提升至70%以上。当前公司毛利率能维持在75%附近,已经是很不错的表现。

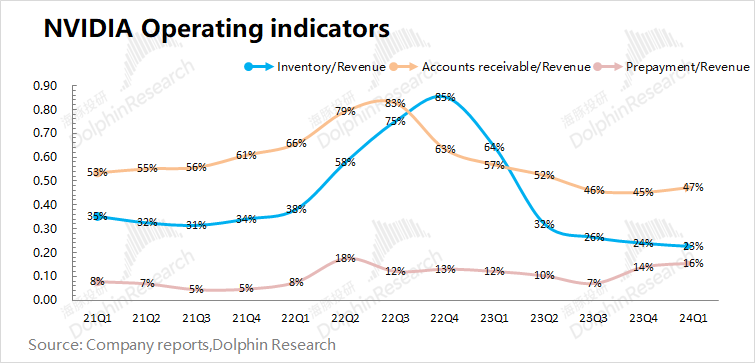

1.3经营指标情况

1)存货/收入:本季度比值23%,环比下降1pct。虽然公司本季度存货回升至59亿美元,但和公司高增长的收入相比,公司存货占比仍处于历史低位。公司当前仍处于严重的供不应求的局面,毛利率也将继续维持在高位;

2)应收帐款/收入:本季度比值47%,环比提升2pct。应收账款占比也处于相对较低的位置,公司收账情况依旧不错。

二、核心业务情况:数据中心继续拉升

在AI等需求的带动下,2025财年第一季度英伟达数据中心业务在公司收入中的份额继续扩大,本季度达到了86.6%。游戏业务的占比被挤压至一成,数据中心业务是公司业绩最重要的影响因素。

2.1 数据中心业务:2025财年第一季度英伟达数据中心业务实现营收225.63亿美元,同比增长427%。本季度英伟达的数据中心业务创出新高,主要是由于大型语言模型、推荐引擎和生成式 AI 应用程序的训练和推理的 NVIDIA Hopper GPU 计算平台以及 InfiniBand 端到端解决方案的出货量增加。

从meta、谷歌、微软)和亚马逊四巨头的资本开支看,四家公司合计资本开支本季度达到了466.2亿美元,同比增长36%。其中谷歌和微软的资本开支数额同比接近翻倍的增长。由于英伟达数据中心业务一半以上的收入来自于云服务商,公司将受益于巨头资本开支的增长。

结合公司给出的下季度280亿美元的强劲收入指引,海豚君认为这主要仍来自于数据中心业务的需求增长。下季度公司的Blackwell新品也将开始出货,这也将进一步带动公司的业绩增长。

2.2游戏业务:2025财年第一季度英伟达游戏业务实现营收26.47亿美元,同比增长18.2%。游戏业务本季度回暖有所放缓,主要还是受下游需求的影响。在经历产业链补库后,终端需求疲软影响了游戏显卡的持续出货。结合英特尔和AMD的业绩来看,PC及游戏业务虽有回升,但需求面仍未明显好转。

全球PC市场出货量在一季度虽然迎来同比正增长,但环比有所下滑。根据IDC最新的数据,2024年一季度全球PC市场出货为5970万台,同比增长4.9%。PC市场虽然已经走出底部,但出货量仍回落至6000万台以下,还未看到明显持续的需求。

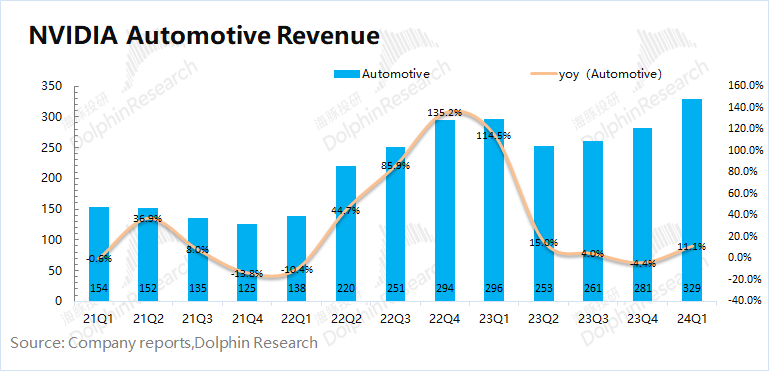

2.3 汽车业务:2025财年第一季度英伟达汽车业务实现营收3.29亿美元,同比增长11.1%,英伟达的汽车业务,主要来自于自动驾驶和人工智能驾驶舱解决方案的收入。

公司汽车业务虽然也有明显回升,但当前在收入中占比很小(不足2%)。目前英伟达的业绩表现,仍主要关注于数据中心和游戏业务的表现。

三、主要财务指标:费用率维持低位

3.1 营业利润率

2025财年第一季度英伟达营业利润率提升至64.9%,再创新高。本季度营业利润率的回升,主要是受毛利率上升和费用率的下降的双重影响。

从营业利润率的构成来分析,具体变化情况:

“营业利润率=毛利率 - 研发费用率 - 销售、行政等费用占比”

1)毛利率:本季度78.4%,环比提升2.4pct。在毛利率回归正常区间后,数据中心业务的“供不应求”带动了公司毛利率继续向上;

2)研发费用率:本季度10.4%,环比下降0.8pct。公司研发支出的绝对值有所提升,但由于收入端的暴增,费用率再次下降;

3)销售、行政等费用占比:本季度3%,环比下降0.2pct。虽然绝对值有提升,但公司销售费用率已经进入历史底部区间。

公司2025财年第二季度经营费用指引的数值继续走高至40亿美元,但相比于收入端的增长,下季度经营费用率有望维持在14.3%左右的低位。收入端的高速增长,将费用率拉低。

3.2 净利润(GAAP)率

2025财年第一季度英伟达净利润148.81亿美元,同比大幅增长,本季度净利率继续提升至57.1%。本季度公司的收入端同比增长200%+,毛利率再创历史新高。经营费用率维持在历史低位,带动利润端大幅提升。

原文标题 : 英伟达:“宇宙”最强股,礼包炸不停

图片新闻

技术文库

最新活动更多

-

即日-3.27立即报名>> 【在线直播】解密行业检测流量密码——电子与半导体行业

-

3月27日立即报名>> 【工程师系列】汽车电子技术在线大会

-

即日-3.28立即报名>>> 【在线会议】汽车检测的最佳选择看这里

-

即日-3.31立即报名>>> 【在线会议】AI加速卡中村田元器件产品的技术创新探讨

-

4月1日立即下载>> 【村田汽车】汽车E/E架构革新中,新智能座舱挑战的解决方案

-

4日10日立即报名>> OFweek 2025(第十四届)中国机器人产业大会

推荐专题

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论