4日10日 OFweek 2025(第十四届)中国机器人产业大会

立即报名 >>>

7.30-8.1 全数会2025(第六届)机器人及智能工厂展

火热报名中>>

又一晶圆代工龙头上市!市值近400亿

5月5日,内地第三大晶圆代工厂合肥晶合集成电路股份有限公司(下称“晶合集成”)正式登陆科创板!

回顾晶合集成的发展历程,晶合集成董事长蔡国智在致辞时表示,晶合是一家年轻的公司,从2015年成立,在短短八年时间内,取得营收突破百亿元,出货量突破百万片等成绩,成为一家受客户信赖、受投资人青睐、受员工喜爱的企业。今天敲响科创板上市的锣声,对每一位晶合人而言都值得铭记。

据悉,本次发行后晶合集成总股本为20.06亿股,若超额配售选择权全额行使,则发行后公司总股本为20.81亿股。募集资金(全额行使超额配售选择权之后)114.55亿元,位居科创板上市公司融资规模第3位,创下了安徽省有史以来IPO项目首发融资规模历史新高!也是今年以来A股首发上市融资规模最大的IPO项目。

01.安徽首家12英寸晶圆代工企业

官网显示,晶合集成成立于2015年5月,由合肥市建设投资控股(集团)有限公司与台湾力晶科技股份有限公司合资建设,位于合肥市新站高新技术产业开发区综合保税区内,是安徽省首家12英寸晶圆代工企业。项目计划总投资超千亿元,规划分三期建设,设计总产能32万片/月。

2022年,晶合集成实现在液晶面板驱动芯片代工领域全球市占第一,月产能以倍增之速一举突破10万片;在本土驱动IC 20%的全球市占率中,晶合集成贡献了超八成产能。

股权结构图显示,晶合集成控股股东为合肥建投。本次发行前,合肥建投直接持有晶合集成31.14%的股份,并通过合肥芯屏控制晶合集成21.85%的股份,合计控制晶合集成52.99%的股份。

(本文图表均源自晶合集成招股书)

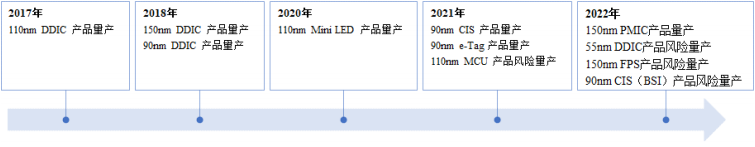

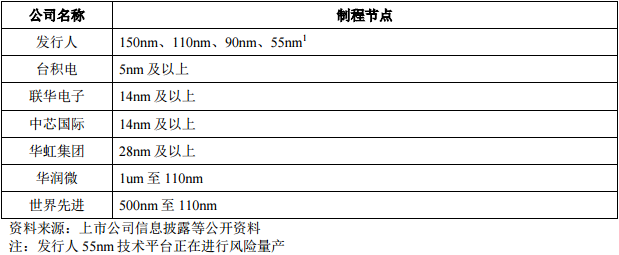

根据招股书,晶合集成已实现150nm至 90nm制程节点的12英寸晶圆代工平台的量产,正在进行55nm制程节点的12英寸晶圆代工平台的风险量产。公司已具备DDIC、CIS、MCU、PMIC、Mini LED、E-Tag等工艺平台晶圆代工的技术能力。

报告期内,晶合集成主要提供150nm至90nm的晶圆代工服务,所代工的主要产品为面板显示驱动芯片,其被广泛应用于液晶面板领域,包括电视、显示屏、笔记本电脑、平板电脑、手机、智能穿戴设备等产品中,获得了众多境内外知名芯片设计公司和终端产品公司的认可。

02.2022年营收破百亿

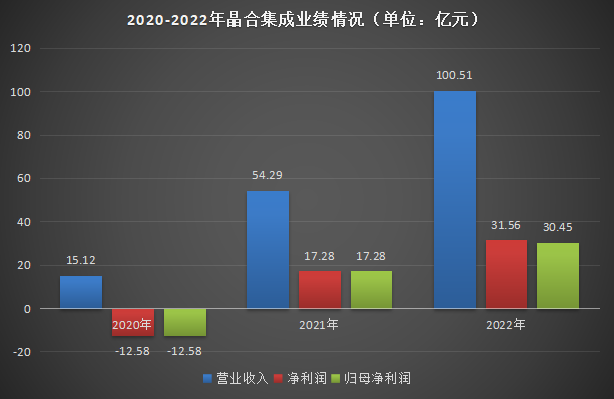

根据招股书披露数据,笔者整理出晶合集成业绩表现如下:

可以看到,随着晶合集成产销量的提高,公司营业收入逐步上升,盈利水平逐步改善,整体经营业绩已有所提升。2020年-2022年间,营业收入由15.12亿元上升至100.51亿元,年均复合增长率达高达157.79%!

若按制程节点分类,晶合集成主营业务收入构成情况如下:

可以发现,90nm技术平台为公司的营收主力项目,2022年该项目带来的营收占比高达51.99%。而55nm技术平台正在风险量产阶段,故2022年带来的营收表现较少,0.39亿元,占比约0.39%。

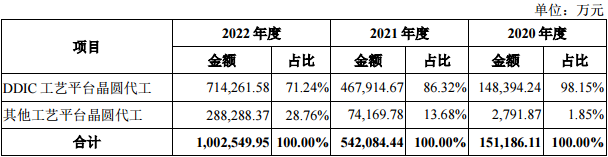

若按照工艺平台分类,晶合集成主营业务收入构成如下:

可以看到,DDIC工艺平台晶圆代工业务带来的营收占比由2020年98.15%降至2022年的71.24%,而其他工艺平台晶圆代工业务带来营收占比正逐年扩大,营收占比由1.85%升高到28.76%。

不过,晶合集成也在招股书中提到,2022年第三季度以来,受消费性终端需求疲软的影响,晶圆代工行业景气度下行, 晶合集成2022年下半年经营业绩承压,其中第三季度盈利水平环比出现下降,第四季度出现单季亏损。

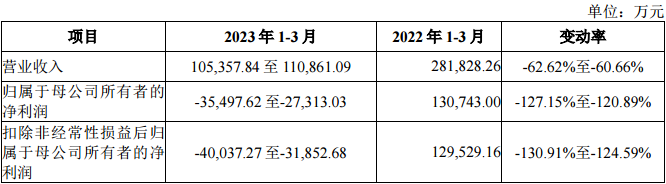

同时,晶合集成根据行业发展态势、市场供需情况以及公司自身经营情况预测等,预计2023年1-3月可实现营业收入的区间为10.54亿元至11.09亿元,同比下降62.62%至60.66%;

预计2023年1-3月可实现归属于母公司所有者的净利润区间为-3.55亿元至-2.73亿元,同比下降127.15%至120.89%;

扣除非经常性损益后归属于母公司所有者的净利润区间为-4.00亿元至-3.19亿元, 同比下降130.91%至124.59%。

对于第一季度经营业绩同比下降且可能出现亏损的情况,晶合集成表示主要系2022年,智能手机、消费电子需求下行,受到消费性终端需求疲软的影响,整体而言,2022年第三季度起产能缺口情况有所缓解,使得晶圆代工产能利用率面临挑战。晶合集成的生产经营受到行业整体需求变化及周期性波动的影响,因产能利用率不足等原因导致经营业绩同比下滑。

03.曾排全球第九,与头部同行差距何在

技术水平方面,晶合集成自设立至今一直专注于12英寸晶圆代工业务,已实现150nm-90nm制程节点量产,正在进行55nm制程技术平台的风险量产。

但台积电、联华电子、中芯国际等行业领先企业已达5nm、14nm等制程节点,因此存在较大差距。

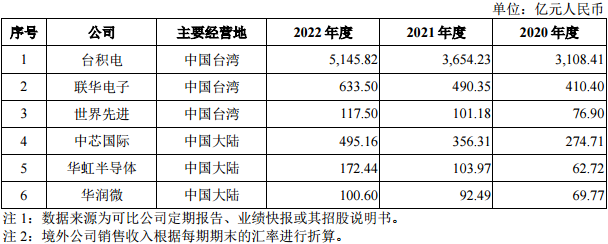

从同行业可比公司经营情况来看,台积电、联华电子、世界先进、中芯国际、华虹半导体、华润微等都是晶合集成的追赶对象。

虽然在技术制程节点上还有待追赶,但晶合集成也有着属于自己的独特优势。从产能情况来看,晶合集成2020年度12英寸晶圆代工年产能达约26.62万片;2021年度12英寸晶圆代工产能为57.09万片;2022年度12英寸晶圆代工产能为126.21万片。

此外,招股书显示,根据Frost & Sullivan的统计,截至2020年底,晶合集成已成为中国大陆收入第三大、12 英寸晶圆代工产能第三大的纯晶圆代工企业(不含外资控股企业)。

根据TrendForce的统计,2022年第二季度,晶合集成营收在全球晶圆代工企业中排名第九!这也证明晶合集成有望进一步冲击全球头部梯队的行列。

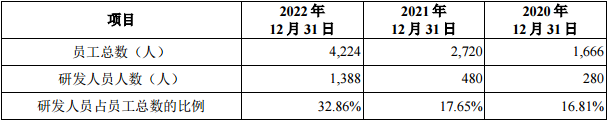

04.研发投入占比8.82%

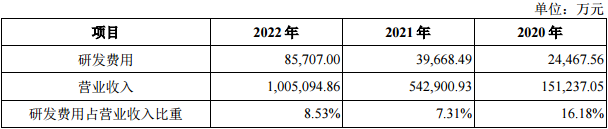

可以看到,对于晶合集成而言,由于跟台积电、联华电子、中芯国际等厂商存在技术代际上的差距,因此需要进一步研发更先进制程,技术研发难度不断增加,对工艺、设备、原材料、研发人员的要求将进一步提升。如无法及时完成相关技术平台的研发以响应市场需求,将对公司的市场竞争力及市场份额造成不利影响。

2020-2022年,晶合集成研发费用分别为2.45亿元、3.97亿元、8.57亿元,占营业收入比重分别为16.18%、7.31%及8.53%。研发费用金额呈逐年上升趋势, 据悉主要用于55nm、40nm、28nm等更先进制程研发,以及CIS、MCU、PMIC等其他产品技术平台拓展。

未来,晶合集成将投入49亿元募集资金用于合肥晶合集成电路先进工艺研发项目,其中包括55nm后照式CMOS图像传感器芯片工艺平台、40nm MCU工艺平台、40nm逻辑芯片工艺平台、28nm逻辑及OLED芯片工艺平台等项目研发。

截至2022年12月31日,公司共有研发人员1388人,占当年员工总数的32.86%。公司报告期各期末研发人员占当年员工总数的比例平均为22.44%。

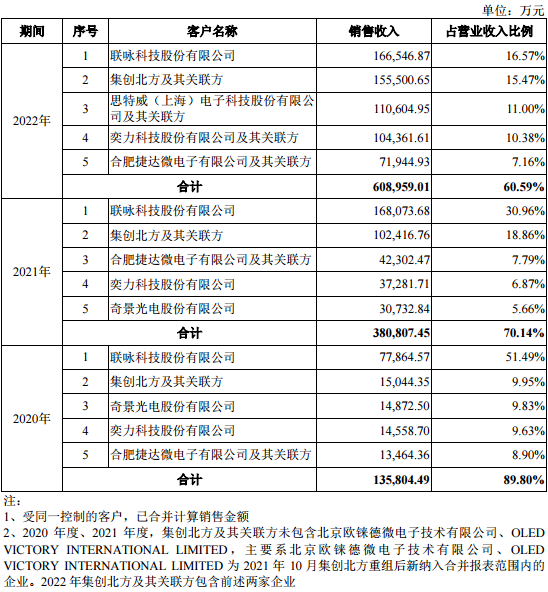

要注意的是,晶合集成在报告期内前五大客户的销售收入合计分别为135,804.49 万元、380,807.45万元和608,959.01万元,占营业收入的比例分别为89.80%、70.14%和60.59%,客户集中度较高。

此外,报告期内,晶合集成向前五大原材料供应商采购额合计分别为33,895.37万元、59,363.58万元和93,108.26万元,占原材料采购总额比例分别为53.58%、47.35%和45.65%,供应商集中度较高。

05.大陆三大晶圆代工厂有望齐聚A股

根据IC Insights统计,2017年至2022年,中国大陆晶圆代工市场规模预计从355亿元增长至771亿元,年均复合增长率为16.78%。在近年国际贸易摩擦日益加剧的情况下,提高晶圆代工行业国产化的重要性日益凸显。

纵观晶圆代工市场,作为内地最大的晶圆代工龙头,中芯国际早已登陆A股市场,引领国内芯片制造产业发展。继晶合集成成功登陆科创板后,下一个准备回归A股的晶圆代工巨头华虹半导体也在3月21日发布公告称,其董事会批准在科创板上市的初步建议。这意味着,中国大陆前三大晶圆代工厂有望齐聚A股!

尽管中国大陆晶圆代工行业起步较晚,但在国家政策的支持下,随着国内经济的发展和科学技术水平的提高,国内芯片设计公司对晶圆代工服务的需求日益提升,相信中国大陆晶圆代工行业也会在接下来实现更快速的发展。

图片新闻

技术文库

最新活动更多

-

3月27日立即报名>> 【工程师系列】汽车电子技术在线大会

-

即日-4.1立即报名>> 【在线会议】从直流到高频,材料电特性参数的全面表征与测量

-

4月1日立即下载>> 【村田汽车】汽车E/E架构革新中,新智能座舱挑战的解决方案

-

4日10日立即报名>> OFweek 2025(第十四届)中国机器人产业大会

-

即日-4.22立即报名>> 【在线会议】汽车腐蚀及防护的多物理场仿真

-

4月25日立即报名>> 【线下论坛】新唐科技2025新品发布会

推荐专题

-

2 HBM4大战

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论